Aufstellung der Gesetzesänderungen für das Jahr 2021 im Zusammenhang von Lohn-/Gehaltsabrechnungen.

Werden vom Programm wie folgt ermittelt:

|

|

Werte 2020 |

Werte 2021 |

|

Höchstbeitragsgrundlage täglich |

179,00 |

185,00 |

|

Höchstbeitragsgrundlage monatlich |

5.370,00 |

5.550,00 |

|

Höchstbeitragsgrundlage jährlich für Sonderzahlungen |

10.740,00 |

11.100,00 |

|

Geringfügigkeitsgrenze monatlich |

460,66 |

475,86 |

|

Höchstbeitragsgrundlage monatlich freie Dienstnehmer ohne Sonderzahlungen |

6.265,00 |

6.475,00 |

Sie erhalten diese Werte mit den Updates ab 09.2020.

Die AV-Staffelung ändert sich ab 01.2021 wie folgt:

|

Von |

Bis |

Arbeitslosenversicherung |

Verrechnungsgruppe in der mBGM |

|

0,00 € |

1.790,00 € (vorher 1.733,00 €) |

- 3% |

A03 / A04 / I23 / I31 |

|

1.790,01 € |

1.953,00 € (vorher 1.891,00 €) |

- 2% |

A02 / A05 / I22 / I32 |

|

1.953,01 € |

2.117,00 € (vorher 2.049,00 €) |

- 1% |

A01 / I21 |

Sie erhalten diese Werte mit den Updates ab 09.2020.

Bei den Versicherungen 12, 34 und 41 - KFG für OÖ Gemeinden erhöht sich die monatliche Höchstbemessungsgrundlage von laufenden Bezügen von 5.399,00 auf 5.579,00 Euro, die jährlich Höchstbemessungsgrundlage für Sonderzahlungen von 10.798,00 auf 11.158,00 Euro, die Mindestbetragsgrundlage von 26,85 auf 27,75 Euro.

Sie erhalten diese Werte mit den Updates ab 09.2020.

Bei der Versicherung 17 - PV Niederösterreichische Gemeinden, 19/22 - Pensionskasse der Stadt Klagenfurt und 26 - Gemeindeverb. für das Pensionsrecht d. Tiroler Gemeindebeamte ändert sich die Mindest- und Höchstbemessungen wie folgt:

|

2020 |

2021 |

|

|

4.027,00 € |

4.162,50 € |

( 75% von 5.550,00 € ) |

|

8.055,00 € |

8.325,00 € |

( 150 % von 5.550,00 € ) |

|

16.110,00 € |

16.650,00 € |

( 300 % von 5.550,00 € ) |

Sie erhalten diese Werte mit den Updates ab 09.2020.

Bei der Versicherung 17 - PV Niederösterreichische Gemeinden erhöht sich die Mindestbemessung von Laufenden Bezügen von 2.031,16 auf 2.061,63 EUR und Sonderzahlungen mit monatlicher Höchstbemessung von 1.015,58 auf 1.030,82 EUR.

Sie erhalten diese Werte mit den Updates ab 01.2021.

Bei den Versicherungen 11-öffentlich Bedienstete wurde für die Beitragsart UV "Unfallversicherung" in der Beschäftigtengruppe G041 ab 01.01.2021 die Höchstbemessungsgrundlage für lfd. Bezüge von 24,7297 auf 245,2347 EUR täglich und für Sonderzahlungen von 14.503,78 auf 14.714,08 EUR jährlich geändert.

Für die Beitragsart UN "Unfallversicherung Nebengebühren" wurde die tägliche Bemessung in der Beschäftigtengruppe G041 ab 01.01.2021 von 7,3410 auf 7,4473 EUR angepasst.

Sie erhalten diesen Wert mit den Updates ab 12.2020.

Der UV-Beitrag für Zivildiener, Beschäftigtengruppe B902 (Zuschlag Z09) wird per 01.01.2021 auf 5,91 Euro erhöht (vorher 5,72 Euro).

Sie erhalten diese Werte mit den Updates ab 10.2020.

Bei der Versicherung 30-Bundespensionsamt wurde in den Beitragsgruppen PB1, PB2, PB3, PB4 ab 01.2021 die Höchstbemessungsgrundlage für lfd. Bezüge von 241,7297 auf 245,2347 EUR täglich und für Sonderzahlung von 14.503,78 EUR auf 14.714,08 EUR jährlich geändert.

Bei der Versicherung 30-Bundespensionsamt wurde in den Beitragsgruppen P155- P159, P255 -P286, P355 - P359, P455 - P486 ab 01.2021 die Höchstbemessungsgrundlage für lfd. Bezüge auf 245,2347 EUR täglich und für Sonderzahlungen auf 14.714,08 EUR jährlich geändert.

Bei der Versicherung 30-Bundespensionsamt wurde in den Beitragsgruppen P155- P159, P255 -P286, P355 - P359, P455 - P486 ab 01.2021 die Höchstbemessungsgrundlage von 7,3410 auf 7,4473 EUR täglich geändert.

Sie erhalten diese Werte mit den Updates ab 12.2020.

Bei der Versicherung 31-Salzburger Gemeinde wurde in der SV-Grupe "Bea" Beamte der PV-Beitrag und der Pensionsbeitrag Nebengebühren Beitrag auf 14,05% geändert.

Sie erhalten diese Werte mit den Updates ab 01.2021.

Bei der Versicherung 30 BVAEB Pensionsservice werden die SV SZ Bemessungen nun bis zur SV SZ Höchstbemessung auf der mBGM ausgegeben.

Wenn die SV SZ Höchstbemessung in einem Jahr erreicht wird, wird eine mBGM mit Bemessung 0 (beim Verrechnungstyp "SZ") mit Gesamtbetrag ausgegeben. So kann der Zahlungsverkehr das berücksichtigen, was tatsächlich abgerechnet wurde.

Sie erhalten diese Anpassung mit den Updates ab 04.2021.

Der Wert der E-Card für das Jahr 2022 (Abrechnung 11.2021) ändert sich auf 12,70 EUR (vorher 12,30 EUR).

Sie erhalten diesen Wert mit den Updates ab 09.2020.

Die Sonderausgabenpauschale mit 60,00 EUR fällt ab 2021 weg.

Diese Änderung erhalten Sie mit den Updates ab 10.2020.

Die Indexierung für den Fabo+ für 2021 wurde nach dem Bundesgesetzblatt angepasst:

https://www.ris.bka.gv.at/Dokumente/BgblAuth/BGBLA_2020_II_417/BGBLA_2020_II_417.html

Diese Änderung erhalten Sie mit den Updates ab 10.2020.

Seit 2021 gibt es die Sonderausgabenpauschale mit 60 Euro nicht mehr und nun wird dies auch beim Pensionistenabsetzbetrag und beim erhöhten Pensionistenabsetzbetrag berücksichtigt, sodass die

Berechnung wie folgt lautet:

Gesamtbetrag der Einkünfte (Brutto Einkünfte)

(--> vor 2021 werden hier € 60,00 Sonderausgaben berücksichtigt, ab 2021 nicht mehr)

= Steuerbemessungsgrundlage (Einkommen)

Anwendung des Einkommenssteuertarifes

= Einkommensteuer

- Pensionistenabsetzbetrag

= Einkommensteuerschuld/LSt

Diese Anpassung erhalten Sie mit den Updates ab 05.2021

Der Pensionistenabsetzbetrag wird von € 600,00 auf € 825,00 rückwirkend ab 01.2021 angehoben. Die Verschleifungszone liegt hier zwischen € 17.500,00 und € 25.500,00 (bisher zwischen € 17.000,00 und € 25.000,00).

Der erhöhte Pensionistenabsetzbetrag wird von € 964,00 auf € 1.214,00 rückwirkend ab 01.2021 angehoben. Die Einschleifzone für diesen erhöhten Pensionistenabsetzbetrag liegt zwischen € 19.930,00 und € 25.250,00 (bisher: zwischen € 19.930 und € 25.000,00).

Bei Dienstnehmern mit der Dienstnehmerart "P - Pensionisten" wird der Pensionistenabsetzbetrag gerechnet.

Bei Dienstnehmern mit Lohnsteuergruppe "MP - erhöhter Pensionistenabsetzbetrag" und Dienstnehmerart "P - Pensionisten" wird der erhöhte Pensionistenabsetzbetrag gerechnet.

INFO für 12.2021 - 13. Lauf:

Diese Absetzbeträge ändern sich rückwirkend. Es gibt aber keine Aufrollungsverpflichtung. Die Dienstnehmer können sich das Geld über die Steuerveranlagung zurückholen oder Sie starten bis 15.02.2022 einen 13. Lauf für 12.2021 mit den betroffenen Dienstnehmern.

INFO für 2022:

Aufrollung werden ab 01.2022 automatisch eingetragen.

Diese Anpassung erhalten Sie mit den Updates ab 01.2022.

Änderungen für 2021:

Falls Sie die Änderung dieser Absetzbeträge rückwirkend ab 01.2021 berücksichtigen möchten, rollen Sie betroffene Dienstnehmer ab 01.2021 auf und starten bis 15.02.2022 einen 13. Lauf.

Beachten Sie, dass nach dem 15.2.2022 einen 13. Lauf lohnsteuermäßig nicht mehr erlaubt ist und sich die Dienstnehmer das Geld über die Steuerveranlagung zurückholen sollen.

Änderungen für 2022:

Aufrollungen werden automatisch ab 01.2022 eingetragen. Rechnen Sie betroffene Dienstnehmer z.B. über die Schnellabrechnung (Abrechnungen/Abrechnen/Abrechnung - Button "Eingetragene Aufrollungen") neu ab!

Seit 1. Jänner 2021 kann es sein, dass die Anwendung der "Freigrenze" nachträglich wegfällt, obwohl es zu keiner weiteren Auszahlung eines sonstigen Bezuges im Kalenderjahr kam bzw. kommt.

Beispiele und mehr Informationen finden Sie unter folgendem Link: https://pv-forum.ars.at/post/möglicher-nachträglicher-wegfall-der-freigrenze-bei-sonstigen-bezügen-bei-anwendung-des-kontrollsechstels-stellungnahme-der-finanzverwaltung-12244199?pid=1331642804

Diese Anpassung erhalten Sie mit den Updates ab 01.2022.

Beispiele und mehr Informationen dazu finden Sie im oben genannten Link oder unter "Beispiele / Kontrollsechstel-Berechnung".

Für die Lohnart Homeoffice Pauschale gibt es die neue Bezugsart/Betragsteiler 18 Homeoffice Pauschale steuerfrei § 26 Z 9 lit a EStG.

Ab 01.01.2021 gibt es die Gesetzesregelung, dass der Arbeitgeber dem Arbeitnehmer eine abgabenfreie Homeoffice-Pauschale bis zu € 3,00 täglich für max. 100 Homeoffice-Tage im Kalenderjahr bezahlen kann. Homeoffice-Tage sind nur solche, bei denen die berufliche Tätigkeit ausschließlich in der Wohnung ausgeübt wird. Die Anzahl der Tage muss am Lohnkonto und am Lohnzettel angeführt werden, unabhängig davon, ob die Pauschale bezahlt wird. Dadurch wird dem Finanzamt eine bessere Kontrolle über allfällige Werbungskosten gewährt.

Den Vorschlag zur Anlage von Lohnarten und die Hinterlegung für den Lohnzettel Finanz für die Homeoffice Tagen und Homeoffice Pauschale finden Sie unter Lohn- und Gehalt/Aufgaben/Einmalige Aufgaben/Lohnarten anlegen/Homeoffice Tage und Homeoffice Pauschale.

Diese Anpassung erhalten Sie mit den Updates ab 05.2021.

Hinterlegen Sie diesen Betragsteiler bei der Lohnart "steuerfreies Homeoffice Pauschale", wenn Sie diese auszahlen. Bei der Frage ob Sie Aufrollungen eintragen sollen, klicken Sie auf "JA". So können alle Dienstnehmer aufgerollt werden und der Paragraph richtig am Lohnkonto und in Folge am Lohnzettel Finanz angezeigt werden.

Es gibt einen neuen Betragsteiler- 50171 für die Schmutzzulagen. Dieser setzt sich aus 70% Versteuerung nach Tarif und 30% Versteuerung nach 68(1) zusammen.

Diesen neuen Betragsteiler erhalten Sie mit den Updates ab 07.2021.

Für die Kostenübernahme gemäß § 26 Z 5 lit. b EStG (Kosten für Massenverkehrsmittel, Werkverkehr, Jobticket) gibt es die neue Bezugsart/den neuen Betragsteiler 19 - Massenverkehrsmittel, Werkverkehr, Jobticket Betrag, den Sie ab 01.2021 verwenden können.

Dazu gibt es am Lohnzettel Finanz (L16) auch ein neues Feld, das laut ELDA ab 01.09.2021 gefüllt werden kann (verpflichtend ab 01.12.2021). Dieses neue Feld wird demnächst ausgeliefert.

Diese Erweiterung erhalten Sie mit den Updates ab 07.2021.

Legen Sie eine neue Lohnart für die Kostenübernahme für Massenverkehrsmittel usw. an und hinterlegen Sie dort den Betragsteiler 19.

Entscheiden Sie nach Ihren Anforderungen ob die Lohnart als Vorzeichen „D“ oder „+“ hat (je nachdem wie Sie die Kosten § 26 Z 5 lit b übernehmen).

Für die Anzahl der Kalendermonate für übernommene Kosten für Massenverkehrsmittel und Werkverkehr, Jobticket (=> Feld gibt es seit 2014 am L16) verwenden Sie nach wie vor die Lohnart mit Betragsteiler 90048. Dieser Betragsteiler wurde nun umbenannt von "Werkverkehr" auf "Massenverkehrsmittel, Werkverkehr, Jobticket - Anzahl Kalendermonate".

Pendlerpauschale

Wenn der Arbeitgeber eine Wochen-, Monats- oder Jahreskarte für die gesamte Strecke zur Verfügung stellt, dann ist keine Pendlerpauschale zu rechnen. Wenn der Arbeitgeber diese für einen Teil der Strecke Wohnung-Arbeitsstätte zur Verfügung stellt, dann kann nur für jene Strecke eine Pendlerpauschale beantragt werden, die nicht davon umfasst ist. Die Höhe der Pendlerpauschale für die Teilstrecke ist jedoch mit der fiktiven Pendlerpauschale für die Gesamtstrecke zwischen Wohnung und Arbeitsstätte begrenzt. Wenn Sie das Modul LHR Sicherheit in Verwendung haben, haben Sie hier die Möglichkeit einen Hinweis für die Lohnverrechnung, z.B. für Stammdatenzuständigen-User zu generieren: Sobald die Lohnart „Jobticket“ in der Lohnartenzuordnung eingegeben wird, erscheint in der Nachrichtenmaske ein Hinweis, dass die Pendlerpauschale zu prüfen ist.

Austritt des Dienstnehmers

Ist die Jahreskarte nach Beendigung des Dienstverhältnisses noch gültig und wurden Kosten für einen Gültigkeitszeitraum nach der Beendigung vom Arbeitgeber übernommen, ist der Kostenersatz anteilig entsprechend dem weiteren Gültigkeitszeitraum als Vorteil aus dem Dienstverhältnis mit Zufluss im Kalendermonat der Beendigung zu versteuern. Ein vor einer Karenzierung gewährtes Jobticket bleibt auch während der Karenzierung steuerbegünstigt.

Für die Lohnart Jobticket bei Beendigung des Dienstverhältnisses verwenden Sie den Betragsteiler 1140 Jubiläumsgeschenke.

Dieser versteuert die Lohnart wie folgt:

Lohnsteuer: § 67 Abs. 1 und 2 EStG 1988 (sonstiger Bezug, siehe Rz 747a LstR 2002)

DB/DZ/Kommst: pflichtig

Sozialversicherung: sv-frei

Betriebliche Vorsorge: wie SV

Die Bezugsart/der Teiler 15 Kinderbetreuungszuschuss bis 1.000,00 Euro im Jahr steuerfrei § 3 Abs. 1 Z 13b EStG wurde ab 01.2021 so geändert, dass er nicht mehr jahressechstelerhöhend ist.

Diese Erweiterung erhalten Sie mit den Updates ab 01.2022.

Damit dieses Feld gefüllt wird, geben Sie im Datenaustausch ELDA, Ausgabeart "Lohnzettel SV und Finanz" im Button "Lohnartenzuweisung" bei der neuen Ausgabart "l16HOTage" die Lohnart für die Homeoffice Tage ein. Hinter dieser Lohnart sollen Einheiten abgerechnet worden sein.

Sollten Sie die LHR Zeit in Verwendung haben, dann haben Sie die Möglichkeit die Werte aus der Zeiterfassung in den LHR Lohn zu übertragen. Im Modul LHR Zeit ist es nun auch möglich, die Abweichung der Auszahlung pro Zeitspeicher zu definieren. Dies stellen Sie unter Firma/Zeitspeicher ein. Eine Einstellung der Abweichung bei einem Zeitspeicher übersteuert die Abweichung der Auszahlung, welche im variablen Parameter "ZEIT: Abweichung_Auszahlung" gesetzt ist. Wird also keine Abweichung beim Zeitspeicher definiert, so greift die Abweichung des Parameters. Eine Verwendung für diese Funktionalität ist beispielsweise, wenn man Überstunden immer ein Monat später auszahlt, aber gewisse Zeitspeicher im selben Monat in der Abrechnung benötigt werden, wie eben die Homeoffice Tage.

Wenn Sie Ihren Mitarbeitern Homeoffice-Pauschale auszahlen, verwenden Sie für die Lohnart den Betragsteiler "18 - § 26 Z 9 lit a EStG".

Wenn Sie Ihren Mitarbeitern ein Massenverkehrsmittel, Werkverkehr oder ein Jobticket nach § 26 Z 5 lit b EStG zur Verfügung stellen, legen Sie dazu eine neue Lohnart mit Betragsteiler "19 LSt-frei P 26 Z 5 lit b EStG" an, wo Sie den Betrag aufgeben.

Dieses Feld hat es am Lohnzettel Finanz schon immer gegeben, nur wurde es jetzt von „Werkverkehr, Anzahl der Monate“ auf „Übernommene Kosten für Massenverkehrsmittel und Werkverkehr, Anzahl der Monate“ umbenannt. Um dieses Feld zu füllen verwenden Sie nach wie vor die Lohnart mit Betragsteiler 90048 - Massenverkehrsmittel, Werkverkehr, Jobticket - Anzahl Kalendermonate

Diese Erweiterung erhalten Sie mit den Updates ab 09.2021.

Ab 01.12.2021 und zwingend ab 01.02.2022 gibt es auf den A/E Bestätigungen für das Wochengeld und das Krankengeld ein neues Feld für den Sonderzahlungsumfang und den Sachbezugsumfang.

SZUM Sonderzahlungsumfang

Dieses Feld wir bei Anspruch auf Sonderzahlung gefüllt und definiert den Umfangs der Weitergewährung während des Wochengeldbezugs/Krankengeldbezugs, V = Voll (100%), A = Aliquot (= Default)

SBUM Sachbezugsumfang

Dieses Feld wird gefüllt, wenn Sachbezug während des Wochengeldbezugs/Krankengeldbezugs weiter gewährt wird, Angabe des Umfangs, V = Voll (100%) (= Default), A = Aliquot

Mehr dazu lesen Sie unter "Lohn-/Gehalt/Fenster/Auswertungen/Monatlich/Zahlungsverkehr/Datenaustausch ELDA/Arbeits-/Entgeltbestägigung Krankengeld bzw. Wochengeld".

Diese Erweiterung erhalten Sie mit den Updates ab 12.2021.

Ab 01.12.2021 und zwingend ab 01.02.2022 gibt es auf den A/E Bestätigungen für Krankengeld ein neues Feld für die Art der Entlohnung.

Dieses Feld wird bei fallweisen Beschäftigten gefüllt.

Mehr dazu lesen Sie unter "Lohn-/Gehalt/Fenster/Auswertungen/Monatlich/Zahlungsverkehr/Datenaustausch ELDA/Arbeits-/Entgeltbestägigung Krankengeld".

Diese Erweiterung erhalten Sie mit den Updates ab 12.2021.

Im Erkenntnis 10 ObS 98/20i, vom 15.12.2020 stellt der OGH fest, dass Zeiten des Bezugs von Krankengeld nach § 138 ASVG nicht als Schwerarbeitszeiten im Sinne der Schwerarbeitsverordnung qualifiziert werden können.

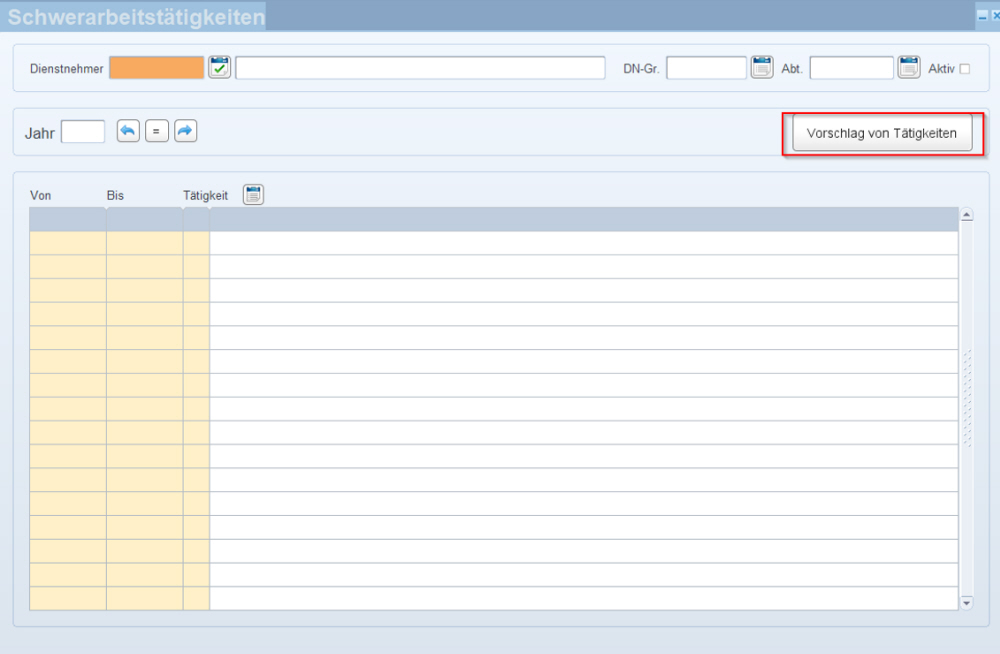

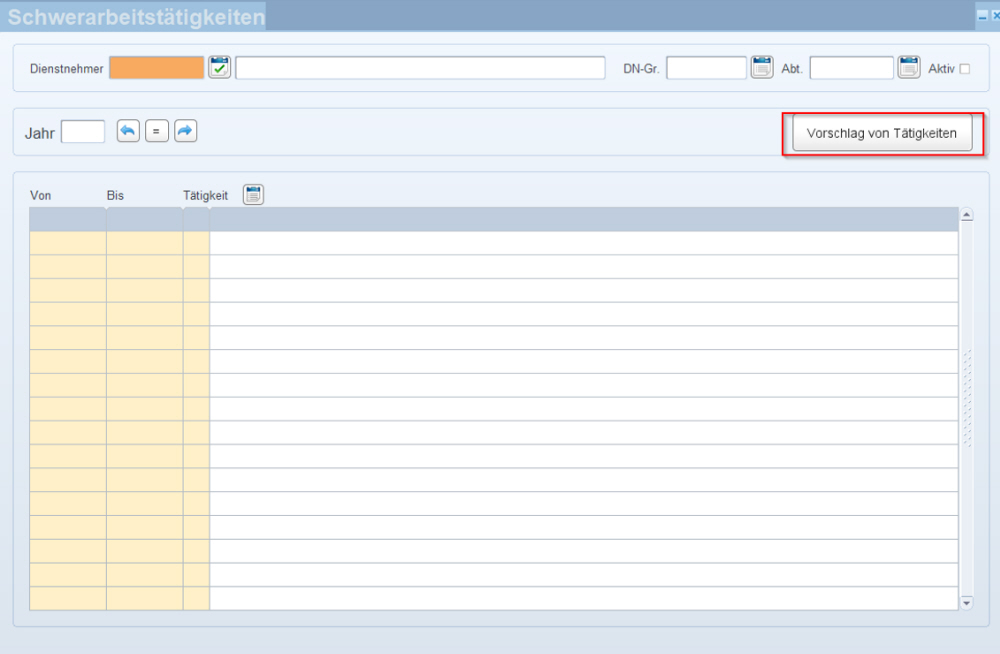

Im LHR Lohn unterbrechen Sie den Zeitraum um diese Zeiten in der Maske Stammdaten/Personal/Sonstiges/Schwerarbeitstätigkeiten – Button „Vorschlag von Tätigkeiten“.

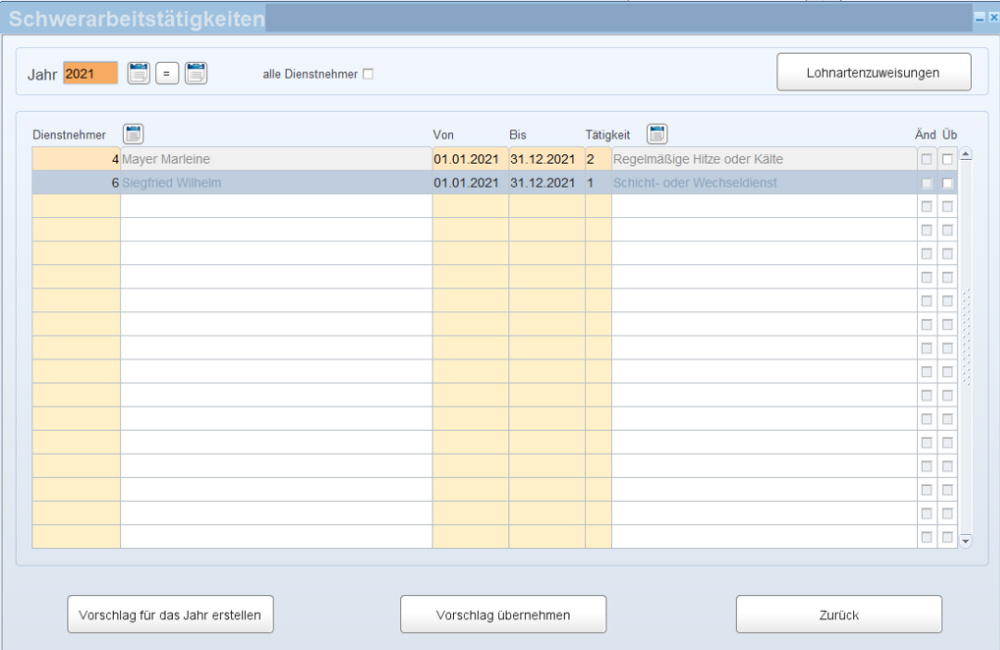

Nachdem Sie auf „Vorschlag von Tätigkeiten“ geklickt haben, werden Ihnen Vorschläge eingetragen:

Löschen Sie die Zeile, die um die Zeit des Krankengelds unterbrochen werden soll und tragen für den Dienstnehmer hier neue Zeilen ein.

Beispiel:

Dienstnehmer 4 hatte vom 16.05.2021 bis 25.06.2021 einen Krankengeldbezug.

Löschen Sie die Zeile mit Zeitraum 01.01.2021 bis 31.12.2021 ein und geben zwei neue Zeilen ein:

01.01.2021 bis 15.05.2021 und 26.06.2021 bis 31.12.2021.

|

|

01.2020 |

01.2021 |

|

Allgemeiner Grundbetrag – Sonderzahlungen, welche monatliche Leistung übersteigen (§ 291a Abs 1 EO) |

966,00 |

1.000,00 |

|

Erhöhter allgemeiner Grundbetrag – keine Sonderzahlungen (§ 291a Abs 2 Z 1 EO) |

1.127,00 |

1.167,00 |

|

Unterhaltsgrundbetrag – Verpflichtete gesetzliche Unterhalt pro Person (§ 291a Abs 2 Z 2 EO) |

193,00 |

200,00 |

|

Grenzbetrag (§ 291b EO) |

3.860,00 |

4.0000,00 |

Höhe der Geldforderung |

483,00 |

500,00 |

Sie erhalten diesen Wert mit den Updates ab 10.2020.

Durch die jüngste Novelle des Berufsausbildungsgesetzes (BAG), die am 23. März 2020 in Kraft getreten ist, wurden veraltete Begriffe adaptiert: Die Lehrlingsentschädigung wurde zum Lehrlingseinkommen und die Weiterverwendung zur Weiterbeschäftigung.

Ändern Sie bei Ihrer Lohnart Lehrlingsentschädigung ab dem gewünschten Datum die Bezeichnung auf „Lehrlingseinkommen“.

Dazu rufen Sie die Lohnart auf Ihrer Ebene auf (Stammdatenmenü/Lohnarten/Firmengruppen-, Firmen- oder Dienstnehmergruppenlohnarten) und fügen mit den Funktionstasten F6/F4 einen neuen Datensatz ein, bei dem Sie die Bezeichnung und das Datum ändern.

Bei der anschließenden Frage, ob Sie Aufrollungen eintragen möchten, klicken Sie auf „Nein“.

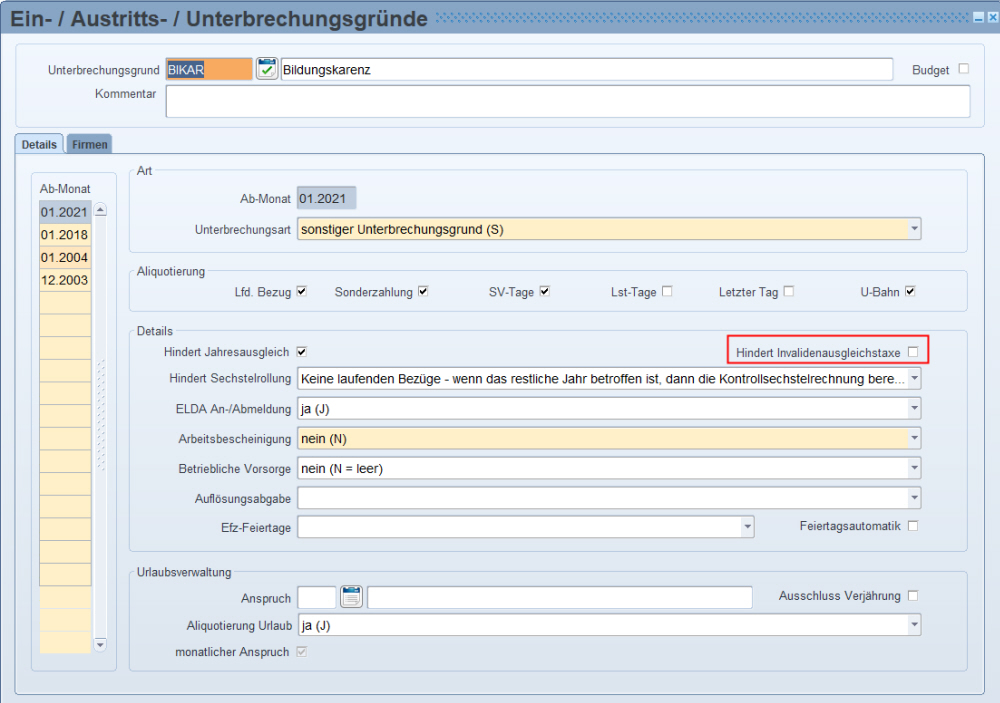

Mit der VwGH-Entscheidung (Ra 2019/11/0137) stellt die Bildungskarenz nach ihrem Zweck eine der Sphäre des Dienstnehmers zurechnende Dienstverhinderung dar (wie auch Karenz nach MschG (VwGH 2009/11/0223) und die Erkrankung ohne Entgelt (VwGH 90/09/0075), ohne dass es darauf ankäme, aus welchen Gründen der Dienstgeber dieser Karenzierung zugestimmt hat.

Somit kann ein Mitarbeiter, der dem Kreis der begünstigt Behinderten angehört und in Bildungskarenz ist, auf die Pflichtzahl angerechnet werden und erhöht dadurch NICHT die Ausgleichstaxe.

Damit diese Einstellung im LHR Lohn berücksichtigt wird, aktivieren Sie beim Grund "Bildungskarenz" die Checkbox "Hindert Invalidenausgleichstaxe".

Ab 01.2021 gibt es bei den Finanzämtern diese Änderungen:

1. Die Steuernummern wurden „eingefroren“, so dass sie fix 9stellig sind und sich folgendermaßen zusammensetzen:

zweistellige Finanzamtsnummer (=> relevant für die DZ-Berechnung s. weiter unten)

7-stellige Steuernummer

Bei einem Wechsel des Finanzamtes darf sich aber nun die Steuernummer nicht ändern.

Am Lohnzettel Finanz wurde diese Änderung von ELDA ab 01.01.2021 und zwingend ab 01.04.2021 implementiert.

2. Einige Finanzämter wurden zusammengelegt. Für einige Kunden ist nun das Finanzamt für Großbetriebe mit der Nummer 11 zuständig und einige Kunden haben bereits die Info erhalten, das Finanzamt und die Bankverbindung aufgrund der Zusammenlegung zu ändern.

Folgende Finanzämter wurden zusammengelegt:

Nr. 4 Wien 4/5/10 -> zu Nr. 7 Wien 4/5/9/10/18/19 Klosterneuburg

Nr. 18 Gänserndorf, Mistelbach -> zu Nr. 22 Weinviertel

Nr. 33 Neunkirchen, Wr. Neustadt -> zu Nr. 29 Niederösterreich Mitte

Nr. 59 St. Veit, Wolfsberg -> zu Nr. 57 Klagenfurt, St. Veit, Wolfsberg

Nr. 65 Bruck, Leoben, Mürzzuschlag -> zu Nr. 69 Steiermark Mitte

Nr. 82 Kitzbühel, Lienz -> zu Nr. 83 Tirol Ost

Nr. 97 Bregenz -> zu Nr. 98 Vorarlberg

bei den Finanzämtern, die es nicht mehr gibt, wurde "ehemals" vorangestellt. Die Adresse ist überall Postfach 260, 1000 Wien.

Falls Sie eine Mitteilung erhalten haben, dass sich Ihr Finanzamt ändert aber die Steuernummer nicht, gehen Sie wie folgt vor:

Ändern Sie in der Maske Stammdatenmenü/Firma/Finanzämter nur die Bankverbindung.

Das Finanzamt und die Steuernummer ändern Sie noch nicht, bis die Erweiterung mit der Fixierung der Steuernummer mit dem Update V4.160 ausgeliefert wird.

Wenn Sie das Update mit der Erweiterung der Steuernummer erhalten und eingelesen haben, ändern Sie das Firmenfinanzamt ab 01.2021.

Beispiel 1:

Ihr Finanzamt ist momentan "18 - Finanzamt Mistelbach", Steuernummer 18 123 xxx, Bundesland NÖ und das Finanzamt wird mit der Finanzamtsnummer "22 - Finanzamt Weinviertel" zusammen gelegt.

Lösung:

1. Ändern Sie zuerst die Bankverbindung (Ab 01.2021 oder beim bestehenden Ab-Datum)

2. Wenn Sie das Update V4.160, das ca. Anfang März kommt, installiert haben, ändern Sie die Finanzamtsnummer auf die Nummer 22.

Dadurch dass sich das Bundesland des Finanzamts nicht geändert hat, brauchen Sie das Feld "Berechnungsgrundlage" in der Maske Finanzamt nicht füllen.

Beispiel 2:

Ihr Finanzamt ist momentan "90 - Finanzamt St. Johann/Pg.", Bundesland Salzburg und das Finanzamt soll auf das Finanzamt "11 - Großbetriebe" geändert werden.

Lösung:

1. Ändern Sie zuerst die Bankverbindung (Ab 01.2021 oder beim bestehenden Ab-Datum)

2. Wenn Sie das Update V4.160, das ca. Anfang März kommt, installiert haben, ändern Sie die Finanzamtsnummer auf die Nummer 11.

3. Tragen Sie im Finanzamt im Feld "Berechnungsgrundlage" das ursprüngliche Finanzamt mit der Nummer 90 ein.

Ab 01.01.2021 gibt es diese Änderungen beim Kontrollsechstel:

Bisher durfte in folgenden Fällen kein Kontrollsechstel gerechnet werden:

Sobald auch nur EIN Kalendertag an gesetzlicher Karenz in diesem Kalenderjahr mit dabei ist

Karenz nach MSchG/VKG/LAG

Gesetzlicher Papamonat nach VKG/LAG

Mutterschutz nach MSchG

Ab 01.01.2021 wird laut dem Initiativantrag zusätzlich noch in diesen Fällen kein Kontrollsechstel gerechnet:

Bezug von Krankengeld aus der gesetzlichen Krankenversicherung ohne gesetzlichen Entgeltfortzahlungsanspruch gegenüber dem Arbeitgeber,

Bezug von Rehabilitationsgeld gemäß § 143a ASVG,

Pflegekarenz oder Pflegeteilzeit gemäß § 14c oder § 14d AVRAG,

Familienhospizkarenz oder Familienhospizteilzeit gemäß § 14a oder § 14b AVRAG,

Wiedereingliederungsteilzeit gemäß § 13a AVRAG,

Grundwehrdienst gemäß § 20 Wehrgesetz 2001 oder Zivildienst gemäß § 6a Zivildienstgesetz 1986,

Bezug von Altersteilzeitgeld gemäß § 27 AlVG,

Teilpension gemäß § 27a AlVG oder

Beendigung des Dienstverhältnisses, wenn im Kalenderjahr kein neues Dienstverhältnis bei demselben Arbeitgeber oder einem mit diesem verbundenen Konzernunternehmen eingegangen wird.

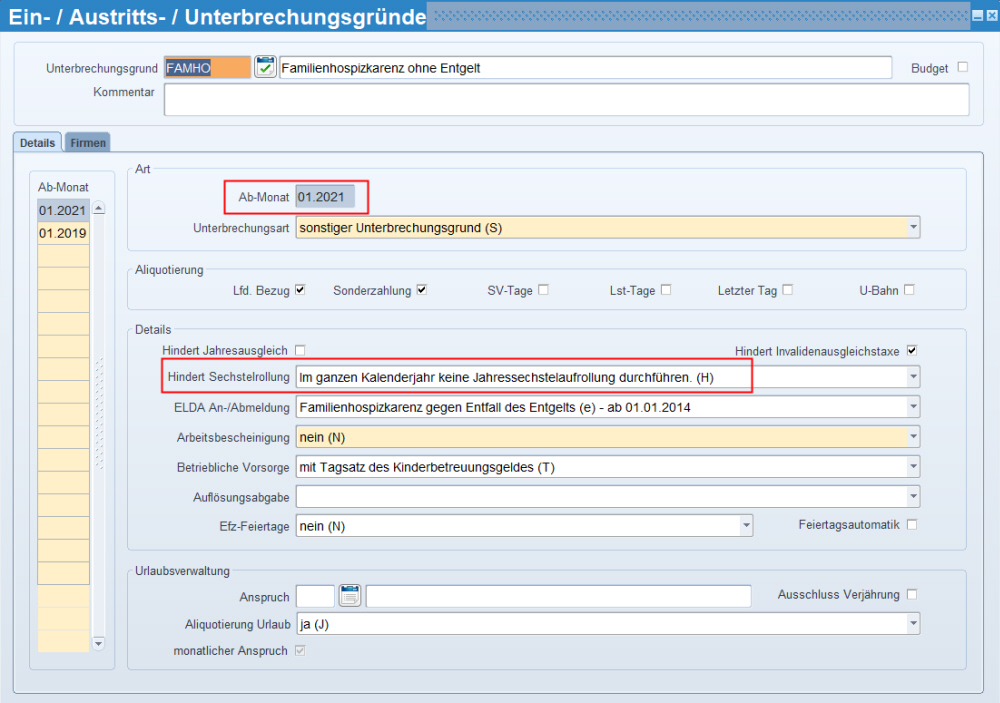

Für diese neu dazu gekommenen Unterbrechungen

Bezug von Rehabilitationsgeld gemäß § 143a ASVG,

Pflegekarenz oder Pflegeteilzeit gemäß § 14c oder § 14d AVRAG,

Familienhospizkarenz oder Familienhospizteilzeit gemäß § 14a oder § 14b AVRAG,

Wiedereingliederungsteilzeit gemäß § 13a AVRAG,

Grundwehrdienst gemäß § 20 Wehrgesetz 2001 oder Zivildienst gemäß § 6a Zivildienstgesetz 1986 oder

Teilpension gemäß § 27a AlVG

legen Sie ab 01.2021 einen neuen Satz an und geben im Feld "Hindert Sechstelaufrollung": "Im ganzen Kalenderjahr keine Jahressechstelaufrollung durchführen (H)" ein.

(Diese Einstellung ist bei den Unterbrechungsgründen Mutterschutz, Karenz nach MSchG … bereits gesetzt).

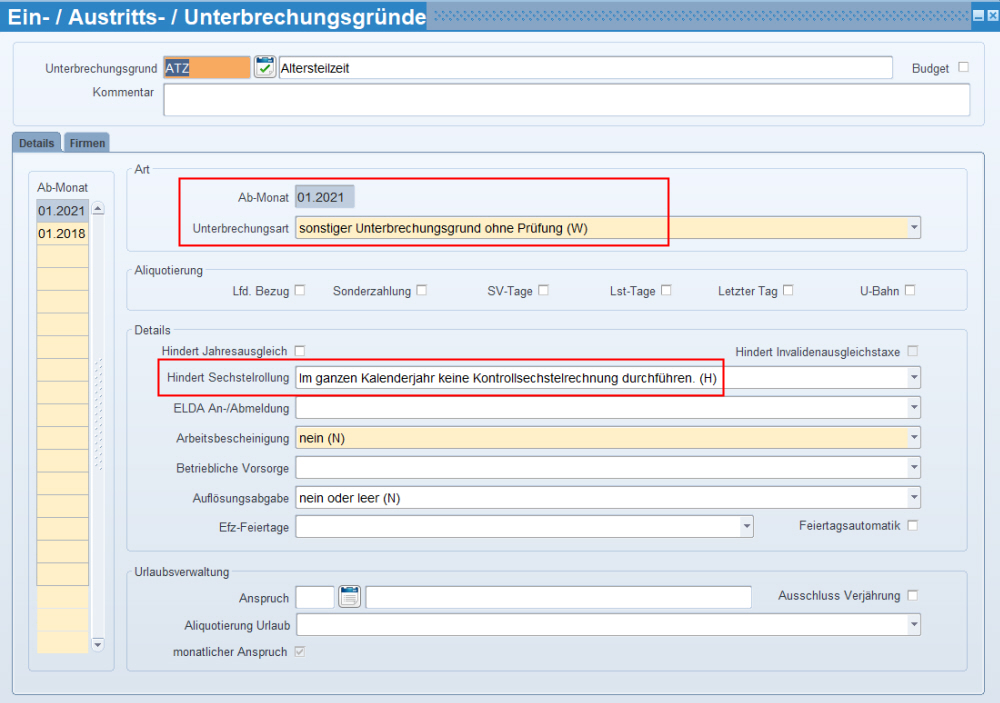

Bezug von Altersteilzeitgeld gemäß § 27 AlVG

Für Dienstnehmer die sich in der Altersteilzeit befinden, geben Sie ab 01.2021 einen neuen Unterbrechungsgrund ohne Überprüfung ein, den Sie zuvor unter Stammdatenmnenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe angelegt haben.

Dienstnehmer in Altersteilzeit haben eine Lohnart mit Betragsteiler „75000 nur sv-pflichtig, kein Sachbezug“ mit der SV-Ergänzung „LH01 – Altersteilzeit Höherversicherung“ (s. zB abgerechnete Lohnartenliste unter Auswertungen/Monatlich/Sonstiges). Den neuen Unterbrechungsgrund geben Sie zB in der Maske Stammdatenmenü/Personal/Eintrittsdaten Schnellerfassung ein.

Bezug von Krankengeld aus der gesetzlichen Krankenversicherung ohne gesetzlichen Entgeltfortzahlungsanspruch gegenüber dem Arbeitgeber

In diesem Fall wird automatisch kein Kontrollsechstel gerechnet.

![]() Für Kunden, die die EFZ-Verwaltung nicht im LHR Lohn verwenden:

Für Kunden, die die EFZ-Verwaltung nicht im LHR Lohn verwenden:

Geben Sie für Krankenstände unter 100% Entgeltfortzahlungsanspruch ab 01.2021 einen sonstigen Unterbrechungsgrund, bei dem im Feld "Hindert Sechstelaufrollung": "Im ganzen Kalenderjahr keine Jahressechstelaufrollung durchführen (H)", eingestellt ist.

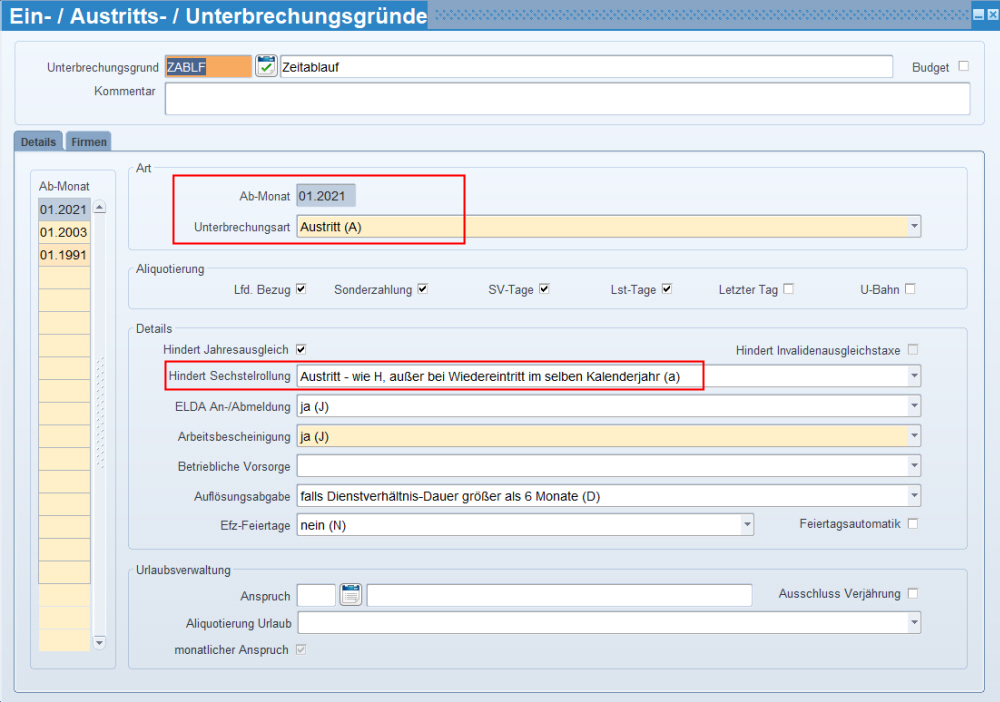

Beendigung des Dienstverhältnisses, wenn im Kalenderjahr kein neues Dienstverhältnis bei demselben Arbeitgeber oder einem mit diesem verbundenen Konzernunternehmen eingegangen wird.

Das Update V4.160 erstellt bei allen Austritten ab 01.2021 einen neuen Datensatz und im Feld „Hindert Sechstelrollung“ wird die neue Option eingetragen: „Im ganzen Kalenderjahr keine Jahressechstelaufrollung durchführen außer bei Wiedereintritt. Im Updateprotokoll werden die geänderten Austrittsgründe ausgegeben, die Sie dann prüfen können.

![]() Wenn bei einem Austrittsgrund wie z.B "Beamten Pension" das Kontrollsechstel trotzdem - wie im Jahr 2020 - gerechnet werden muss, löschen Sie bei diesem Austrittsgrund den Datensatz ab 01.2021.

Wenn bei einem Austrittsgrund wie z.B "Beamten Pension" das Kontrollsechstel trotzdem - wie im Jahr 2020 - gerechnet werden muss, löschen Sie bei diesem Austrittsgrund den Datensatz ab 01.2021.

![]() Beim Austrittsgrund "UMMEL - Ummeldung (Konzernübertritt) ändern Sie das Feld wieder auf "nein" oder löschen Sie bei diesem Grund den Datensatz ab 01.2021, damit in der alten Firma ein Kontrollsechstel gerechnet werden kann.

Beim Austrittsgrund "UMMEL - Ummeldung (Konzernübertritt) ändern Sie das Feld wieder auf "nein" oder löschen Sie bei diesem Grund den Datensatz ab 01.2021, damit in der alten Firma ein Kontrollsechstel gerechnet werden kann.

Die Überprüfung, ob ein Dienstnehmer wieder eingetreten ist, erfolgt wie folgt:

Wenn ein Dienstnehmer in einer Firma im Jahr 2021 ausgetreten ist und in der gleichen Firma mit der gleichen Dienstnehmernummer im Jahr 2021 wieder eintritt, wird das Austrittsmonat automatisch aufgerollt und das Kontrollsechstel gerechnet.

Wenn Sie bei der Eingabe des Austritts bereits wissen, dass der Dienstnehmer im gleichen Jahr wieder eintritt und Sie bereits im Austrittsmonat das Kontrollsechstel rechnen möchten, geben Sie einen – neuen – Austrittsgrund ein, bei dem das Feld „Hindert Sechstelrollung“ auf „nein“ ist.

![]() Solche Austrittsgründe benötigen Sie, wenn der Wiedereintritt mit einer anderen Dienstnehmernummer in der gleichen Firma erfolgt ODER der Wiedereintritt innerhalb eines Konzerns – in einer anderen Firma – erfolgt. In solchen Fällen – wenn zum Zeitpunkt des Austritts noch nicht klar war, dass der Dienstnehmer wieder eintritt – löschen Sie den alten Austrittsgrund und geben den neuen Austrittsgrund „Kontrollsechstel rechnen“ mit der Einstellung „Hindert Sechstelaufrollung“: „nein“ ein.

Solche Austrittsgründe benötigen Sie, wenn der Wiedereintritt mit einer anderen Dienstnehmernummer in der gleichen Firma erfolgt ODER der Wiedereintritt innerhalb eines Konzerns – in einer anderen Firma – erfolgt. In solchen Fällen – wenn zum Zeitpunkt des Austritts noch nicht klar war, dass der Dienstnehmer wieder eintritt – löschen Sie den alten Austrittsgrund und geben den neuen Austrittsgrund „Kontrollsechstel rechnen“ mit der Einstellung „Hindert Sechstelaufrollung“: „nein“ ein.

Beispiel 5 aus dem BMF Fragen und Antworten Katalog:

Ein Arbeitnehmer tritt nach Beendigung des Dienstverhältnisses im selben Kalenderjahr bei dem-selben Arbeitgeber oder einem mit diesem verbundenen Konzernunternehmen wieder ein und beendet das Dienstverhältnis abermals im selben Kalender.

Ist auch in diesem Fall das Kontrollsechstel zu berechnen?

Antwort BMF:

Nach dem Einleitungssatz des § 77 Abs. 4a EStG 1988 ist bei Auszahlung des letzten laufenden Bezuges im Kalenderjahr jedenfalls das Kontrollsechstel zu ermitteln. Kommt es zu einem Wiedereintritt iSd § 77 Abs. 4a Z 1 lit. j EStG 1988, hat eine Nachversteuerung auch dann zu erfolgen, wenn das nachfolgende Dienstverhältnis ebenso noch im selben Kalenderjahr beendet wird, es sei denn, es kommt ein anderer Ausschließungsgrund nach § 77 Abs. 4a Z 1 lit. a bis i EStG 1988 zum Tragen.

Umsetzung im LHR Lohn:

Einritt 01.01.2021

Austritt 31.03.2021

Eintritt 10.10.2021

Austritt 30.11.2021

Dieser Fall wird von der Software automatisch unterstützt, wenn der Wiedereintritt in der gleichen Firma mit der gleichen Dienstnehmer-Nr erfolgt und bei den Austrittsgründen des Dienstnehmers die neue Option "Im ganzen Kalenderjahr keine Jahressechstelaufrollung durchführen außer bei Wiedereintritt" gesetzt ist.

Beispiel 6 aus dem BMF Fragen und Antworten Katalog:

Ist ein Arbeitnehmer wieder eingetreten, muss das Kontrollsechstel für alle vorangegangen Dienstverhältnisse beim selben Arbeitgeber oder einem mit diesem verbundenen Konzernunter-nehmen berechnet werden. Erleidet nun der Arbeitnehmer zB beim dritten Dienstverhältnis beim selben Arbeitgeber eine längere Krankheit, sodass es zur Auszahlung von Krankengeld kommt, ist dann eine bereits erfolgte Nachversteuerung bei gemäß § 77 Abs. 4a Z 1 EStG 1988 wieder zu stornieren?

Antwort BMF:

Tritt während des Kalenderjahres mindestens einer der Fälle nach § 77 Abs. 4a Z 1 lit. a bis j EStG 1988 ein, ist im selben Kalenderjahr unabhängig von der zeitlichen Lagerung mehrerer Dienstverhältnisse beim selben Arbeitgeber keine Nachversteuerung durchzuführen. Tritt ein Ausschlussgrund des § 77 Abs. 4a Z 1 EStG 1988 während des Kalenderjahres bei Dienstverhältnissen zu unterschiedlichen Konzernunternehmen ein, gilt der Auschlussgrund nur bei jenem Dienstverhältnis, bei welchem dieser eingetreten ist.

Umsetzung im LHR Lohn:

Dieses Beispiel wird von der Software so unterstützt.

![]() Wenn Sie den variablen Parameter „LS: Abr_Kontrollsechstel_lfd“ auf „J“ gesetzt haben.

Wenn Sie den variablen Parameter „LS: Abr_Kontrollsechstel_lfd“ auf „J“ gesetzt haben.

Dadurch dass bei Beendigung des Dienstverhältnisses, wenn im Kalenderjahr kein neues Dienstverhältnis bei demselben Arbeitgeber oder einem mit diesem verbundenen Konzernunternehmen eingegangen wird, kein Kontrollsechstel mehr zu rechnen ist, überlegen Sie, ob Sie den variablen Parameter ab 01.2021 auf „N“ setzen.

Mit Wirkung ab 01.01.2021 darf auch eine „Begünstigung“ möglich sein. Bei einer Begünstigung zum Zeitpunkt der Kontrollsechstelberechnung kann ein „normaler“ Jahressechstelüberhang, wenn die Voraussetzung dazu vorliegt, nachträglich begünstigt besteuert werden. Grund dafür ist, dass mittlerweile die Basis für das Kontrollsechstel „gestiegen ist“.

Beispiel:

Gehalt Jänner bis Oktober € 2.000,00 monatlich,

Gehalt ab November € 2.500,00 monatlich (Gesamt pro Jahr: 25.000,00)

Urlaubsgeld im Juni in Höhe von € 2.000,00

Weihnachtsgeld im November in Höhe von € 2.500,00

Im November 2020 wird beim Jahressechstel gerechnet: 22.500,00 / 11 * 2 = 4.090,91.

Mit der Dezember 2020 Abrechnung wird das Kontrollsechstel gerechnet: 25.000,00 / 6 = 4.166,67.

Der November 2020 darf durch die Dezemberabrechnung in diesem Fall nicht verändert werden.

Ab 01.2020 dürfte man im Dezember 2021 den November 2021 so aufrollen, dass das Kontrollsechstel mit 4.166,67 gerechnet wird, um somit mehr Bezüge mit 6% versteuert werden können. Umsetzung im LHR Lohn: Sobald das Gesetz beschlossen wird, erhalten Sie rechtzeitig die Programmerweiterung und weitere Informationen dazu.

Günstigkeitsregelung unabhängig davon ob ein Ausnahmetatbestand besteht:

Wurden im laufenden Kalenderjahr insgesamt weniger sonstige Bezüge als das Kontrollsechstel mit den festen Steuersätzen gemäß § 67 Abs. 1 EStG 1988 versteuert, hat der Arbeitgeber, sofern entsprechende sonstige Bezüge gemäß § 67 Abs. 1 und 2 EStG 1988 ausbezahlt und gemäß § 67 Abs. 10 EStG 1988 besteuert worden sind, den nicht ausgeschöpften Differenzbetrag auf das Kontrollsechstel durch Aufrollen nach § 67 Abs. 1 EStG 1988 zu versteuern. Somit ist eine Aufrollung zugunsten der Arbeitnehmer jedenfalls vorzunehmen, unabhängig davon, ob ein Ausnahmetatbestand nach der Z 1 leg. cit. vorliegt. (s. BMF Fragen und Antworten Katalog, Seite 6).

Sobald das Gesetz beschlossen wird, erhalten Sie rechtzeitig die Programmerweiterung und weitere Informationen dazu.

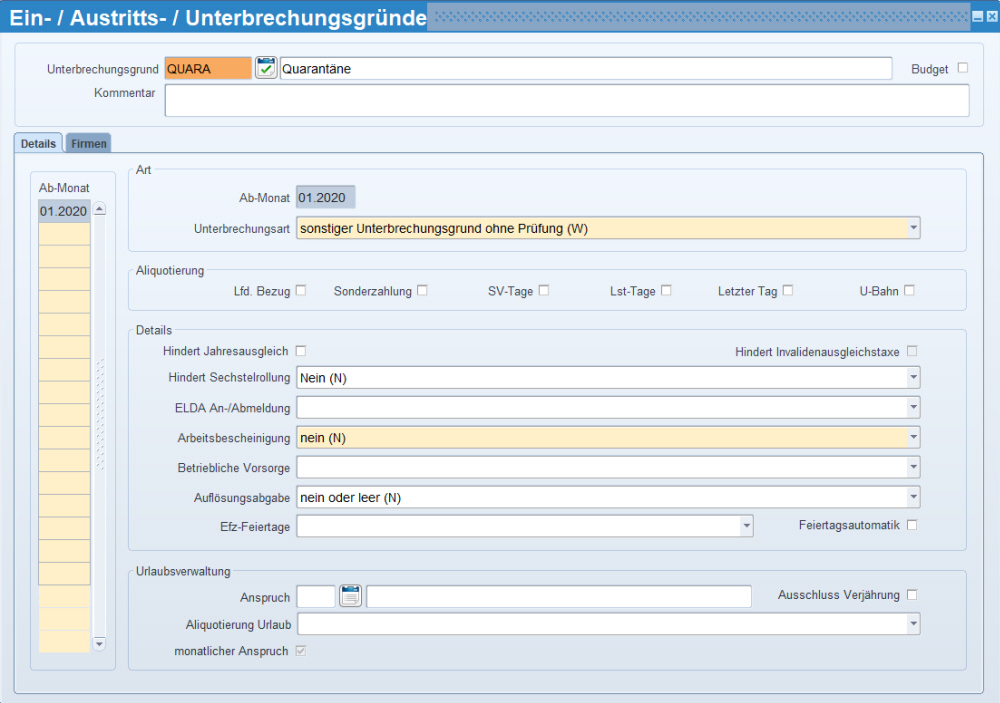

Mehr Infos zur Quarantäne finden Sie auch hier:

https://www.wko.at/service/steuern/lohnsteuer-verdienstentgang-epidemiegesetz.html

Für die Behandlung der Vergütung für den Verdienstentgang gemäß dem haben Sie im LHR Lohn zwei Möglichkeiten:

Sie aliquotieren/kürzen alle Lohnarten mit Aliquotierungskennzeichen „LE“ um die Tage der Quarantäne und geben für die Differenz –>

für das „Entgelt Quarantäne“: eine Lohnart mit Vorzeichen +, 10001 ASVG Pensionen. Dieser Teiler ist sv-laufend und Lohnsteuer nach TARIF pflichtig, DB-, DZ-, KommSt-frei.

Lohnarten mit anderen Aliquotierungskennzeichen aliquotieren Sie manuell in der Lohnartenzuordnung, falls diese gekürzt werden sollen.

Den sonstigen Unterbrechungsgrund „Quarantäne“ legen Sie so an, dass er laufende Bezüge aliquotiert.

Alle Lohnarten bleiben gleich. Lediglich die DB-, DZ-, KommST-PFlicht wird um das "Entglet Quarantäne" vermindert.

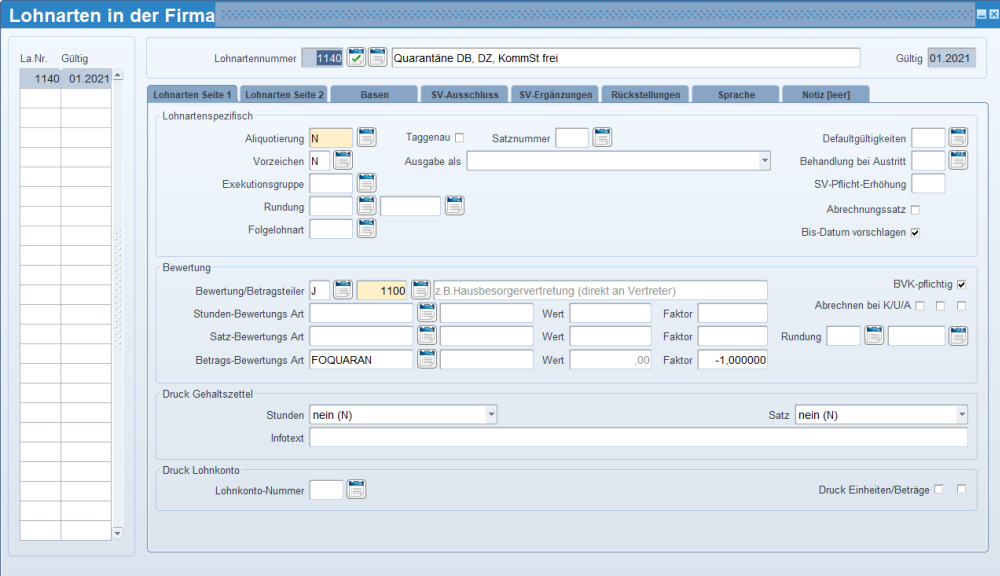

Für das "Entgelt Quarantäne", für die Verminderung der DB-, DZ-, KommSt-Pflicht, legen Sie eine Lohnart mit dem Vorzeichen "N - wird nicht angedruckt", Teiler 1100 Hausbesorgervertretung - DB-, DZ-, KommSt-pflichtig, SV-frei, LSt-frei, und Faktor -1 an.

Hier erklären wir Ihnen wie Sie die Variante 2 umsetzen:

Legen Sie dazu einen neuen Unterbrechungsgrund für die Quarantäne an.

Stammdatenmenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe.

Das Kürzel und die Bezeichnung sind frei wählbar.

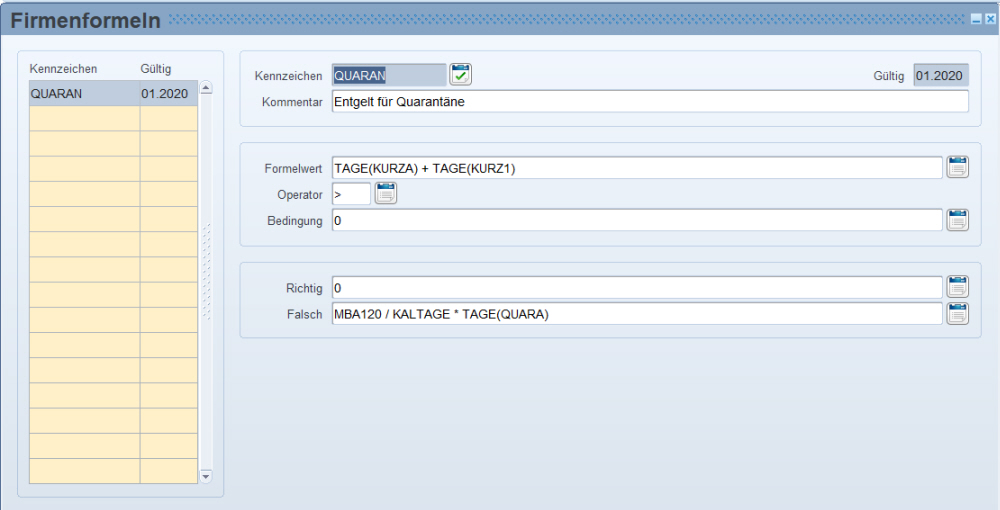

2. Legen Sie eine neue Formel an:

Stammdatenmenü/Lohnarten/Bewerten/Formeln, oder Firmengruppen- oder Firmenformeln, die Sie anschließend im Schritt 3 bei der neuen Lohnart einsetzen.

Das Kennzeichen ist dabei frei wählbar.

Bei dem Formelwert ergänzen Sie bei TAGE(KURZA) alle weiteren Unterbrechungsgründe für die entsprechenden Phasen der Kurzarbeit, insofern Sie mehrere Phasen der Kurzarbeit abrechnen: Beispiel TAGE(KURZA) + TAGE(KURZ2) + TAGE(KURZ3)

In diesem Beispiel befinden sich in der Monatsbasis „MBA120“ alle laufenden Bezüge.

![]() Falls Sie keine Kurzarbeit haben, verwenden Sie im Feld Formelwert „MBA120 / KALTAGE * TAGE(QUARA)“

Falls Sie keine Kurzarbeit haben, verwenden Sie im Feld Formelwert „MBA120 / KALTAGE * TAGE(QUARA)“

3. Legen Sie eine neue Lohnart für den Bezug in Quarantäne an:

Stammdatenmenü/Lohnarten/Firmengruppen-, Firmen- oder Dienstnehmergruppenlohnarten.

Die Nummer und die Bezeichnung sind frei wählbar.

Aliquotierung: N

Vorzeichen: N

Betragsteiler: 1100

Betrags-Bewertungs-Art: Hier geben Sie die in Schritt 2 angelegte Formel ein. Beim Faktor hinterlegen Sie „-1“.

Fibu/Kostenrechnung: Auf der Registerkarte „Lohnarten Seite 2“ geben Sie im Feld „Kostenrechnung“ ein „A – nur Abgaben der Lohnart fließen in die Kostenrechnung“ ein.

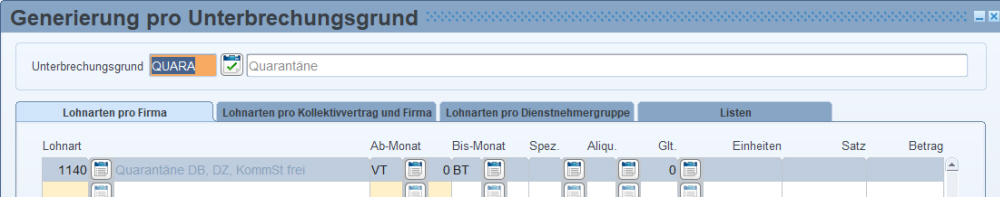

4. Im Stammdatenmenü/Firma/Sonstiges/Generierung pro Unterbrechungsgrund haben Sie noch die Möglichkeit, die Lohnart vom Unterbrechungsgrund automatisch generieren zu lassen:

Laut der Regierungsvorlage zum Budgetbegleitgesetz 2021 ändert sich die AV-Staffelung im Niedriglohnbereich:

https://www.parlament.gv.at/PAKT/VHG/XXVII/I/I_00408/fname_841693.pdf.

Für die Ermittlung des Prozentsatzes für den AV-Dienstnehmeranteil ist weiterhin die „fiktive SV-Beitragsgrundlage“ relevant.

Für den Teil des AV-Dienstnehmeranteils, der tatsächlich in Abzug gebracht wird ist das tatsächliche sv-pflichtige laufende Entgelt relevant. (Dieses wird auch auf der mBGM angeführt).

Differenz zwischen 1. und 2. trägt der bzw. die Dienstgeber/in. Dadurch steigt der Nettobetrag beim bzw. bei der Dienstnehmer/in und nähert sich noch stärker an die Höhe der Nettoersatzrate.

Beispiel:

Angestellter in Kurzarbeit,

Gehalt (inklusive Kurzarbeitsunterstützung) € 1.800,00,

SV-Beitragsgrundlage € 2.000,00,

Lösung bis 31.12.2020:

Grenzwerte bis 31.12.2020:

bis € 1.733,00: 0 % A03,

über € 1.733,00 bis € 1.891,00: 1 % A02,

über € 1.891,00 bis € 2.049,00: 2 % A01,

über € 2.049: 3 %

Die Höhe des AV-Dienstnehmeranteils, welcher in Abzug zu bringen ist, beträgt 2%, weil hier die höhere SV-Beitragsgrundlage (€ 2.000,00) relevant ist.

Dabei erfolgt die Berechnung des Beitragsabzugs von den € 1.800,00 und der bzw. die Arbeitgeber/in trägt von der Differenzbeitragsgrundlage (€ 200,00) den restlichen Dienstnehmeranteil, allerdings im Ausmaß von 3 % (= Interpretation bis 31.12.2020).

Lösung ab 01.01.2021:

voraussichtlich: Grenzwerte ab 01.01.2021:

bis € 1.790,00: 0 % A03

über € 1.790,00 bis € 1.953,00: 1 % A02

über € 1.953 bis € 2.117,00: 2 % A01

über € 2.117,00: 3 %

- Für die Festlegung der Höhe des AV-Dienstnehmeranteils ist das niedrigere Gehalt (inklusive Kurzarbeitsunterstützung) relevant (hier: € 1.800,00), weshalb dieser nur noch in einem Ausmaß von 1 % in Abzug gebracht wird.

- Der Arbeitgeber trägt dabei Folgendes an Arbeitnehmeranteilen zur Arbeitslosenversicherung:

* Von den € 2.000,00 2 % (hier ist die ungekürzte SV-Beitragsgrundlage zur Bestimmung des Prozentsatzes maßgeblich), abzüglich jenes Anteils, der beim Arbeitnehmer (allerdings bemessen und ermittelt von den € 1.800,00) in Abzug gebracht wird:

€ 40,00 (€ 2.000,00 x 2%) minus € 18,00 (€ 1.800 x 1%)= € 22,00.

* Weiters trägt der Dienstgeber insgesamt 3 % an „echtem Dienstgeberanteil“, ermittelt von den € 2.000,00.

- Der Arbeitnehmer trägt noch € 18,00.

- In Summe sind das € 100,00 AV-Beitrag.

- Auf der monatlichen Beitragsgrundlagennachweisung (mBGM) sind für die allgemeine Beitragsgrundlage („AB“/T01) die 2.000,00 mit 39,35% angeführt (hier sind die 6% an AVBeitrag inkludiert - € 120,00 ) und nochmals die 2.000,00 mit dem Abschlag A01 -1% („AB“/A01 - € -20,00).

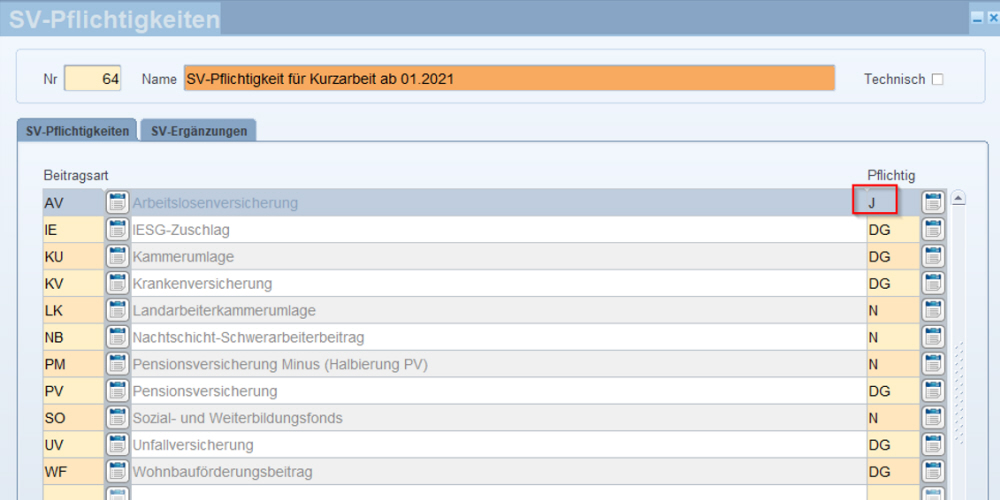

Legen Sie eine neue SV-Pflichtigkeit unter Stammdaten/Allgemein/Gesetz/SV-Pflichtigkeiten an, die genau gleich aussieht, wie die bereits angelegte SV-Pflichtigkeit für die Übernahme der SV-Beiträge durch den Dienstgeber, nur dass beim Feld "AV" ein "J enthalten ist.

Beispiel:

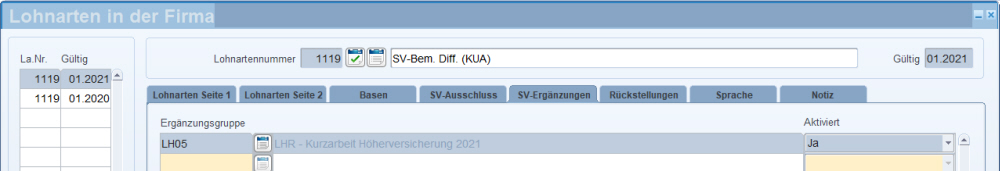

Bei der Lohnart für die SV-Kurzarbeit Differenz mit dem Betragsteiler "75000 - nur SV-pflichtig, aber kein Sachbezug" tragen Sie im Reiter "SV-Ergänzungen" die Ergänzung ab 01.2021 "LH05-LHR -Kurzarbeit Höherversicherung 2021 ein. Bei der Frage, ob Sie Aufrollungen eintragen möchten, beantworten Sie diese mit "Ja".

Tragen Sie zusätzlich dazu die neue SV-Pflicht-Erhöhung ebenfalls ein.

Beispiel:

Im variablen Dienstnehmerstamm ist die SV-Pflichtigkeit 1 hinterlegt.

Sie legen eine neue SV-Pflichtigkeit mit der Nummer 64 an. Dann ist die SV-Pflichterhöhung in der Lohnart "KUA - SV-Bem. DG" 63.

![]() Sollten Sie eine eigene Lohnart für die Krankenstandslohnarten während der KUA haben, kontrollieren Sie auch hier die SV-Bem. Diff. - Lohnart während Krankenstand und tragen Sie gleichen Änderungen ein.

Sollten Sie eine eigene Lohnart für die Krankenstandslohnarten während der KUA haben, kontrollieren Sie auch hier die SV-Bem. Diff. - Lohnart während Krankenstand und tragen Sie gleichen Änderungen ein.

Das Ergebnis ist folgendes:

In den SV-Details sehen Sie unter A01/A02/A03 (ÖGK) bzw. I21/I22/I23 (BVAEB) den AV-Abschlag von der fiktiven Bemessung. Genau so wird es auch in der mBGM übermittelt. Zusätzlich bleibt in den SV-Details eine Zeile mit LH05 bestehen, welche einen Teil der Dienstnehmeranteile vom Dienstnehmer zum Dienstgeber überträgt.

Zum Nachvollziehen der Berechnung können Sie eine Trace-Abrechnung verwenden. Suchen Sie in der Datei Eurolohn/work/abrechnung.lst nach "Kurzarbeit" und Sie sehen die errechneten AV-Sätze und den Betrag, der vom Dienstgeber übernommen wird.

Damit sich das Jahressechstel bei Dienstnehmern, die sich in Kurzarbeit befanden, um 15% erhöht, hinterlegen Sie beim bereits vorhandenen variablen Parameter „LS: Kurzarbeit_Unterbrechung“ auf System-, Firmengruppe- oder Firmenebene den Unterbrechungsgrund für die Kurzarbeit, z.B. KURZA.

Das gleiche gilt auch für das Jahr 2021!

Für die Arbeits-/Entgeltsbestätigung für Wochengeld ist der Nettoverdienst der letzten drei Kalendermonate vor dem Eintritt des Versicherungsfalles relevant. Gab es während dieser Zeit auch Kurzarbeit, so ist diese Zeit als „Unterbrechung“ zu werten und der Zeitraum dafür anzuführen. Wenn der maßgebliche „Drei-Kalendermonate-Zeitraum“ durch Kurzarbeit „unterbrochen“ wurde, so ist der Bemessungszeitraum um weitere drei Kalendermonate nach hinten zu verschieben und der sich daraus ergebende Nettoverdienst zur Wochengeldberechnung heranzuziehen.

Beispiel:

Mutterschutz beginnt mit 02.06.2020

„normaler“ Arbeitsverdienst 01.03.2020 bis 15.03.2020

Arbeitsverdienst auf Grund von Kurzarbeit von 16.03.20 bis 01.06.2020

Auf der Arbeits- und Entgeltbestätigung für Wochengeld ist der Arbeitsverdienst der letzten drei Kalendermonate vor Eintritt des Versicherungsfalles anzugeben, d.h. 01.03.2020 bis 31.05.2020. Nachdem die Dienstnehmerin nur von 01.03.2020 bis 15.03.2020 volles Entgelt bezogen hat, ist für den Zeitraum 01.03.2020 bis 31.05.2020 dieser „volle“ Arbeitsverdienst, mit einer Unterbrechung von 16.03.2020 bis 31.05.2020, anzugeben.

Da dies im Datenaustausch ELDA blaue Felder sind, ändern Sie diese manuell.

Falls Sie die Arbeits-/Entgeltsbestätigung für Wochengeld bereits übermittelt haben, gehen Sie wie folgt vor:

Löschen Sie den Mutterschutz -> eine Storno Arbeits-/Entgeltsbestätigung für Wochengeld entsteht.

Übermitteln Sie die Storno Arbeits-/Entgeltsbestätigung für Wochengeld.

Geben Sie den Mutterschutz wieder gleich ein -> es entsteht eine offene Arbeits-/Entgeltsbestätigung für Wochengeld.

Ändern Sie auf dieser Meldung den Betrag und den Zeitraum.

Scheidet ein Arbeitnehmer während der Kurzarbeit aus und hatte er während dieser Zeit aufgrund der Kurzarbeit verkürzte laufende Bezüge, so beginnt die Zählung der laufenden Bezüge der letzten 12 Monate vor der Kurzarbeit. 2. Erfolgt der Austritt nach dem Ende der Kurzarbeit, so werden die laufenden Bezüge dieser Kurzarbeits-Zeiträume nicht neutralisiert.

Für den Punkt 1. rechnen Sie den Betrag, der mit 6% versteuert werden soll (also Viertelregelung und Zwölftelregelung) manuell aus und tragen den Wert bei der Lohnart mit dem Betragsteiler 91001 ein. Den Gesamtbetrag der freiwilligen Abfertigung geben Sie dann bei der Lohnart mit Betragsteiler 42 ein. Mehr dazu finden Sie in der Onlinehilfe unter Lohn-/Gehalt – Themen – Abfertigung alt.

Wenn ein Dienstnehmer in einem Monat verschiedene Ansprüche auf Pendlerpauschale und mehrere variable Dienstnehmerstämme mit verschiedenen Pendlerpauschalen hat, dann wird dies jetzt bei der Berechnung der Pendlerpauschale und des Pendlereuros berücksichtigt. Dabei wird nach Lohnsteuertagen aliquotiert.

Beispiel:

vom 1. dM bis 15. dM - 15 LSt-Tage

kleine Pendlerpauschale (> 60 km) -> Berechnung 168/30*15

Pendlereuro 63 km -> Berechnung 63 km * 2 Euro / 12 Monate / 30 LSt-Tage * 15 LSt-Tage

vom 16. dM bis 30. dM - 15 LSt-Tage

große Pendlerpauschale (> 20 bis 40 km) -> Berechnung 123/30*15

Pendlereuro 25 km -> Berechnung 25 km * 2 Euro / 12 Monate / 30 LSt-Tage * 15 LSt-Tage

Wir bitten um Verständnis, dass wir als Softwarehersteller keine rechtsverbindlichen Auskünfte geben können.

Arbeits-/Entgeltbestätigung Krankengeld Datenträger

Arbeits-/Entgeltbestätigung Wochengeld Datenträger

Homeoffice Tage und Homeoffice Pauschale