Aufgabe: Vergleichssummen abwickeln

(§ 67 Abs 8 lit a EStG)

Sind arbeitsrechtliche Ansprüche zwischen Arbeitnehmer und Arbeitgeber strittig, so kann durch einen Vergleich volle Bereinigungswirkung erzielt werden. Als Vergleichssummen sind nicht nur Zahlungen aufgrund gerichtlicher oder außergerichtlicher Vergleiche, sondern auch Bereinigungen und Nachzahlungen aufgrund von Gerichtsurteilen oder Bescheiden von Verwaltungsbehörden zu verstehen (vgl Rz 1103 LStR 2002).

Diese Anleitung erklärt Ihnen wie Sie die Vergleichssummen Lohnarten anlegen und wie Sie die Vergleichssummenauszahlung (Vergleich, Nachzahlung eines Vergleichs) anhand eines Beispiels im LHR Lohn abwickeln.

Voraussetzungen

Sie benötigen die Berechtigung Lohnarten und Formeln im LHR Lohn anzulegen. Ansonsten wenden Sie sich bitte an Ihren Systemadministrator.

Insgesamt sind vier bzw. sechs Lohnarten für die Vergleichssummenauszahlung notwendig:

|

Lohnart Bezeichnung

|

Vorzeichen und Betragsteiler

|

Beschreibung

|

|

1. Vergleichssumme brutto wenn das Dienstverhältnis dem BMSVG unterlag oder

|

Vorzeichen "+", Betragsteiler "1148"

|

Hier geben Sie den Bruttobetrag der Vergleichssumme im Auszahlungsmonat ein. Von dieser Lohnart wird dann die Lohnsteuer berechnet.

Dieser Betragsteiler rechnet 7.500,00 steuerfrei bei der Lohnsteuerberechnung.

|

|

Vergleichssumme brutto wenn das Dienstverhältnis nicht dem BMSVG unterlag

|

Vorzeichen "+", Betragsteiler "1144"

|

Hier geben Sie den Bruttobetrag der Vergleichssumme im Auszahlungsmonat ein. Von dieser Lohnart wird dann die Lohnsteuer berechnet.

Falls der Dienstnehmer eine Pfändung hat, sind die, in der Vergleichssumme enthaltene Sonderzahlungsteile (des 13. und 14. Monatsbezugs) gesondert nach der, für Sonderzahlungen geltenden Pfändungsregel, zu behandeln. Deswegen ist diese Lohnart zweimal anzulegen, falls eine Pfändung besteht: Einmal mit der Exekutionsgruppe "L - wie laufender Bezug" und einmal mit der Exekutionsgruppe "13. oder 14. für Sonderzahlung".

Falls Abfertigungsteile in der Vergleichssumme vorkommen, legen Sie die Lohnart ein 3. Mal an mit der Exekutionsgruppe "A - beschränkt pfändbare gesetzliche Abfertigung" an.

Dieser Betragsteiler rechnet mit der 9fachen SV-HB / 5 bei der Lohnsteuerberechnung.

|

|

2. Vergleichssumme Sozialversicherung im Monat der Auszahlung

|

Vorzeichen "-", Betragsteiler "74285"

|

Hier geben Sie die komplette Sozialversicherung (Summe aus den betroffenen Monaten) im Monat der Auszahlung der Vergleichssumme ein.

|

|

3. Vergleichssumme Sozialversicherung laufend für Weiterversicherungsmonate

|

Vorzeichen "D", Betragsteiler "74210"

|

Hier geben Sie die SV-Bemessung laufend für Weiterversicherungsmonate ein. Die Bemessung geben Sie für jedes Monat extra ein.

|

|

4. Vergleichssumme Korrektur Sozialversicherung laufend für Weiterversicherungsmonate

|

Vorzeichen "+", Betragsteiler "74285"

|

Hier geben Sie den SV-Beitrag laufend für Weiterversicherungsmonate ein. Den Beitrag geben Sie für jedes Monat extra ein.

|

|

5. Vergleichssumme Sozialversicherung SZ

|

Vorzeichen "D", Betragsteiler "74220"

|

Hier geben Sie die SV-Bemessung SZ im Monat in dem die Sonderzahlung angefallen wäre ein.

|

|

6. Vergleichssumme Korrektur Sozialversicherung SZ

|

Vorzeichen "+", Betragsteiler "74284"

|

Hier geben Sie die SV-Beitrag SZ im Monat in dem die Sonderzahlung angefallen wäre ein.

|

|

Diese zwei folgenden Lohnarten benötigen Sie nur dann, wenn die SV im Vorjahr berechnet wurde, die Vergleichszahlung im nächsten Jahr ausbezahlt wird und die Bemessung über 7.500,00 EUR liegt. (Nachzahlung Vorjahr). Geben Sie diese zwei Lohnarten nur dann ein, wenn Sie die Vergleichszahlung in dem Monat abrechnen, in dem Sie die Lohnarten eingetragen haben. Diese zwei folgenden Lohnarten benötigen Sie nur dann, wenn die SV im Vorjahr berechnet wurde, die Vergleichszahlung im nächsten Jahr ausbezahlt wird und die Bemessung über 7.500,00 EUR liegt. (Nachzahlung Vorjahr). Geben Sie diese zwei Lohnarten nur dann ein, wenn Sie die Vergleichszahlung in dem Monat abrechnen, in dem Sie die Lohnarten eingetragen haben.

Sollten Sie bsp: die Vergleichszahlung im 06.2021 eintragen, aber bei der Abrechnung 10.2021 berücksichtigen, dann brauchen Sie diese zwei Lohnarten nicht!

|

|

7. Vergleichssumme Korrektur Sozialversicherung für das Vorjahr

|

Vorzeichen "+", Betragsteiler "83"

|

Hier geben Sie die komplette Sozialversicherung (Summe aus den betroffenen Monaten) im Monat der Auszahlung der Vergleichssumme ein. Diese Lohnart bewirkt, dass die SV, welche im Vorjahr berechnet wurde, nicht doppelt bei der Lohnsteuerbemessung abgezogen wird.

|

|

8. Vergleichssumme Korrektur Nettoauszahlung

|

Vorzeichen "-", Betragsteiler "0"

|

Hier geben Sie die komplette Sozialversicherung (Summe aus den betroffenen Monaten) im Monat der Auszahlung der Vergleichssumme ein. Da die SV aus dem Vorjahr mit der Lohnart 5 korrigiert wird, wird der Nettobetrag nicht um die SV verringert. Somit ziehen Sie diesen Betrag nochmals ab.

|

Allgemeines zur Besteuerung

Die Besteuerung von Vergleichssummen wird im § 67 Abs. 8 lit a EStG geregelt. Demnach sind auf gerichtlichen oder außergerichtlichen Vergleichen beruhende Zahlungen, soweit sie nicht nach § 67 Abs 3,6 oder dem letzten Satz EStG mit dem festen Steuersatz zu versteuern sind, gemäß § 67 Abs. 10 EStG im Kalendermonat der Zahlung zu erfassen. Dabei ist nach Abzug der darauf entfallenden Beiträge im Sinne des § 62 Z 3, 4 und 5 EStG ein Fünftel steuerfrei zu belassen, höchstens jedoch ein Fünftel des Neunfachen der monatlichen Höchstbeitragsgrundlage.

Info zur Lohnsteuer:

Info zur Lohnsteuer:

(§ 67 Abs 8 lit a EStG)

Für, ab 01.03.2014 bezahlte Vergleichssummen darf das steuerfreie Fünftel höchstens ein Fünftel des 9-fachen der monatlichen Höchstbeitragsgrundlagen betragen. Das sind im Jahr 2014: 4.530*9/5 = 8.154,00 Euro.

Mehr zur gesetzlichen Änderung lesen Sie unter Themen - Gesetzesänderungen - Gesetzesänderungen 03.2014.

Im EStG Paragraph 67 Abs. 8 (a) heißt es unter anderem: "Fallen derartige Vergleichssummen bei oder nach Beendigung des Dienstverhältnisses an und werden sie für Zeiträume ausbezahlt, für die eine Anwartschaft gegenüber einer BV-Kasse besteht, sind sie bis zu einem Betrag von 7.500 Euro mit dem festen Steuersatz von 6 % zu versteuern (vgl § 67 Abs. 8 lit a Satz 3 EStG)."

Vom Betrag, der 7.500 Euro übersteigt, wird ein Fünftel steuerfrei belassen, und vier Fünftel zum laufenden Bezug hinzugerechnet.

Dies handhaben Sie mit diesen Betragsteilern, die Sie beide im Monat der Auszahlung eingeben:

1148 Vergleich bei DV-Ende, Abfertigung neu, bis 7500 6 %, darüber 1/5 frei, ohne SV, Vorzeichen +

74285 Einbehaltene SV auf P67(8a), Vorzeichen -

Die SV wird anteilsmäßig aufgeteilt, siehe Lohnsteuerrichtlinien 2002 Rz 1102b.

Sozialversicherungsrechtliche Aspekte

Vergleichssummen unterliegen grundsätzlich auch der Beitragspflicht. Soweit jedoch die strittigen Ansprüche eines Arbeitnehmers aus beitragsfreiem Entgelt bestehen, unterliegen diese Beträge nicht der Sozialversicherung. Wird ein Vergleich über Ansprüche abgeschlossen, die sich auf die Zeit des aufrechten Bestandes des Dienstverhältnisses beziehen, so ist der beitragspflichtige Vergleichsbetrag durch Aufrollen den betroffenen Beitragszeiträumen zuzuordnen.

Bei einem Vergleich über Ansprüche, die sich auf die Zeit nach Beendigung des Dienstverhältnisses beziehen (z.B.: Kündigungsentschädigung), kommt es zu einer Verlängerung der Pflichtversicherung um jenen Zeitraum, für welchen der beitragspflichtige Entgeltanspruch zugestanden wurde.

|

Vergleichssumme

|

Sozialversicherung

|

Lohnsteuer

|

|

Bei aufrechtem Dienstverhältnis

|

|

Abfertigung-alt und

Abfertigung-neu

|

pflichtig (als lfd Bezug oder SZ)

|

1/5 steuerfrei; max jedoch 1/5 des 9-fachen der monatlichen HBGL (2022: € 10.206,00)

darüber: pflichtig wir laufender Bezug

|

|

Bei oder nach DV-Ende

|

|

Abfertigung-alt

|

pflichtig (als lfd Bezug oder SZ)

|

1/5 steuerfrei, max jedoch 1/5 des 9-fachen der monatlichen HBGL (2022: € 10.206,00)

darüber: pflichtig wir laufender Bezug

|

|

Abfertigung-neu

|

pflichtig (als lfd Bezug oder SZ)

|

max. € 7.500,00 pflichtig mit 6%

darüber: 1/5 steuerfrei; max jedoch 1/5 des 9-fachen der monatlichen HBGL (2022: € 10.206,00)

darüber: pflichtig wie ein laufender Bezug

|

Vorgehensweise

-

Suchen Sie sich eine freie Lohnartennummer. Sollten Sie mit Nummernkreisen arbeiten, wählen Sie eine freie Nummer in einem Bereich, in dem die Lohnart logisch passt. Achten Sie auch darauf, dass die Lohnarten am Lohn-/Gehaltszettel sortiert nach Nummern ausgegeben werden.

-

Öffnen Sie abhängig von Ihren Anforderungen den Lohnartenstamm auf der entsprechenden Ebene.

-

Legen Sie sechs bzw. acht neuen Lohnarten an. Diese sollten folgendermaßen aussehen:

|

Bezeichnung

|

Betragsteiler

|

VZ

|

Exekutions-

gruppe

|

Bewertung

|

Fibu-Konto

|

fixe Buchungsseite

|

Kostenrechnung

|

|

Vergleichssumme

|

1148 oder 1144

|

+

|

L

|

Betrag: EIN

|

Ja

|

|

Ja

|

|

Vergleichssumme komplette SV

|

74285

|

-

|

U

|

Betrag: EIN

|

Ja

|

|

Nein

|

|

Vergleichssumme SV-Bem. lfd.

|

74210

|

D

|

U

|

Betrag: EIN

|

Nein

|

|

Abgaben

|

|

Vergleichssumme SV-Beitrag

|

74285

|

+

|

U

|

Betrag: EIN

|

Ja

|

Haben

|

Nein

|

|

Vergleichssumme SV-Bem. SZ

|

74220

|

D

|

U

|

Betrag: EIN

|

Nein

|

|

Abgaben

|

|

Vergleichssumme SV-Beitrag SZ

|

74284

|

+

|

U

|

Betrag: EIN

|

Ja

|

Haben

|

Nein

|

|

Vergleichssumme Korr. SV Vorjahr

|

83

|

+

|

U

|

Betrag: EIN

|

Nein

|

|

Nein

|

|

Vergleichssumme Korr. Netto

|

0

|

-

|

U

|

Betrag: EIN

|

Ja

|

|

Nein

|

-

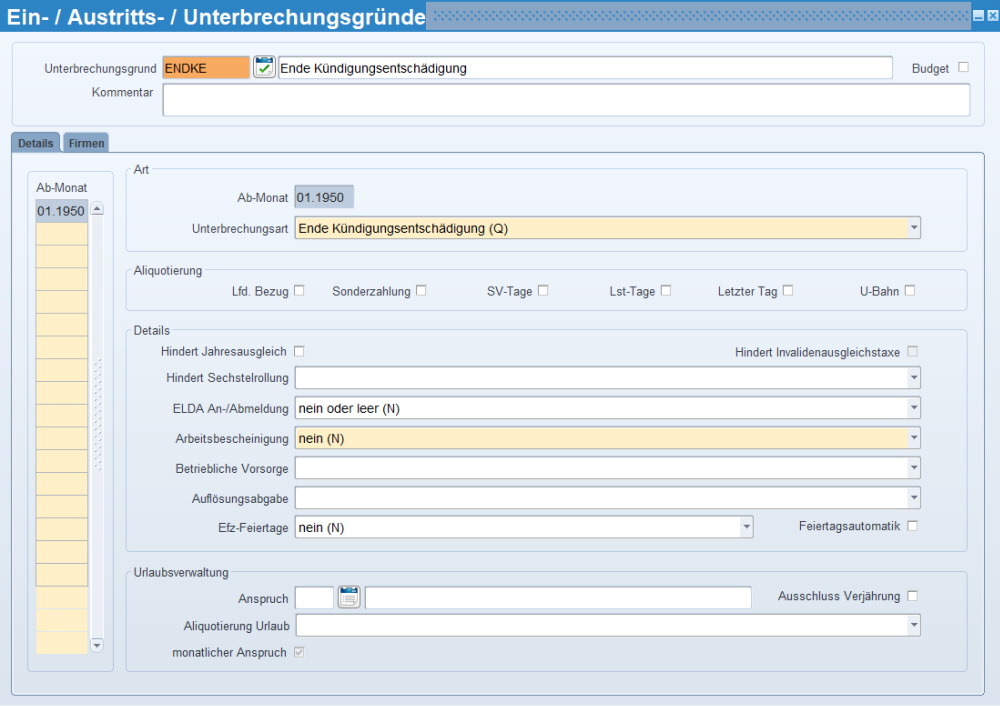

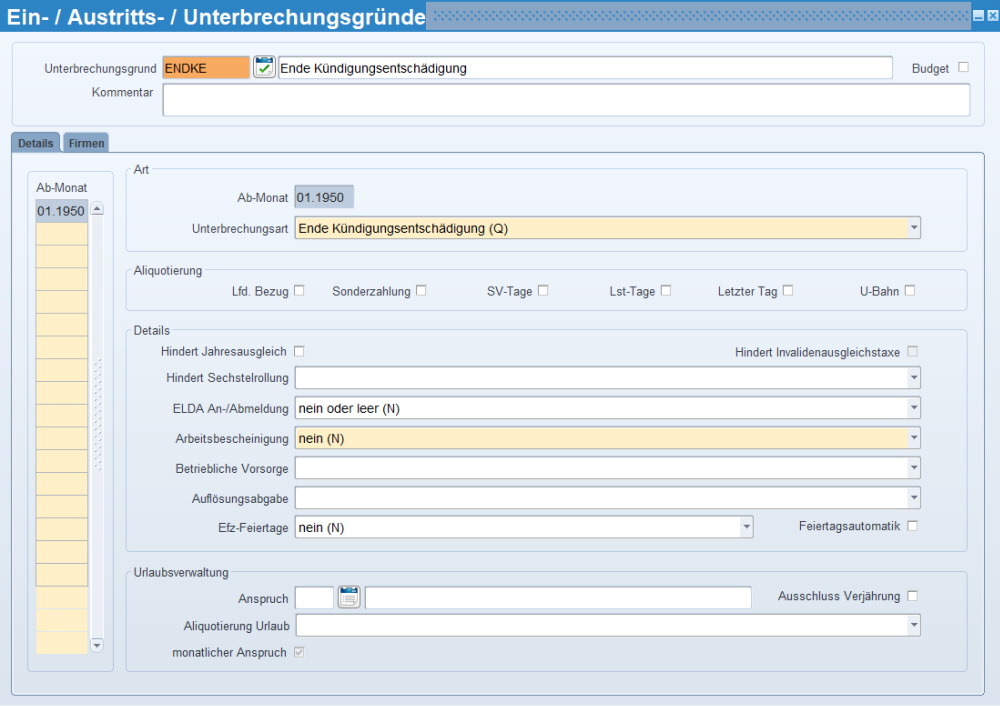

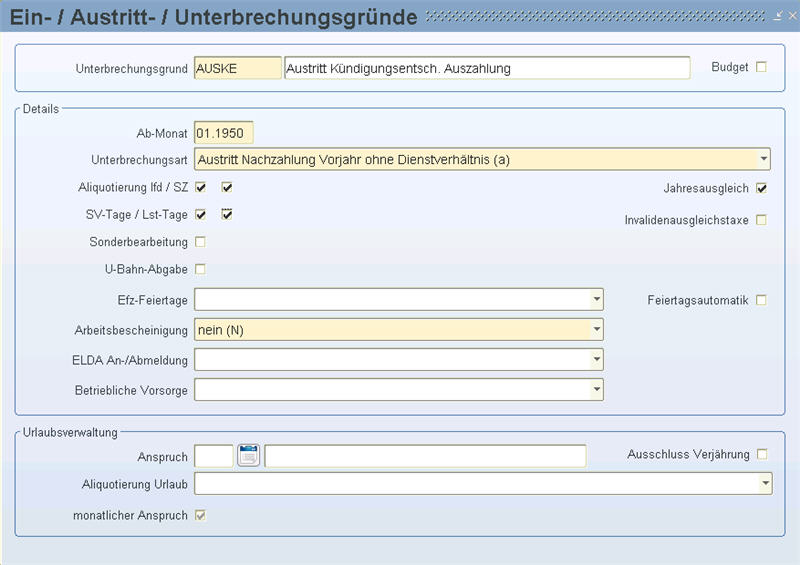

Damit die Weiterversicherung korrekt behandelt wird, benötigen Sie einen Informationsgrund mit der Unterbrechungsart "Ende Kündigungsentschädigung (Q)" (Maske Stammdatenmenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe). Diesen Grund benötigen Sie, damit auf der Abmeldung das richtige Meldedatum und auch der richtige Zeitraum für die Entschädigung angeführt wird. Das Kennzeichen und die Bezeichnung sind frei wählbar. Dieser Informationsgrund wurde im Regelfall durch die Erstinstallation oder eines der Updates mitgeliefert.

-

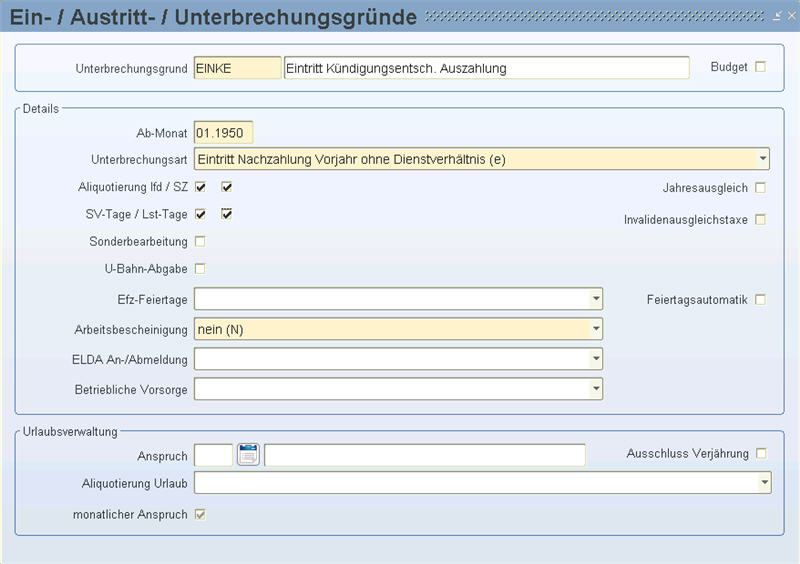

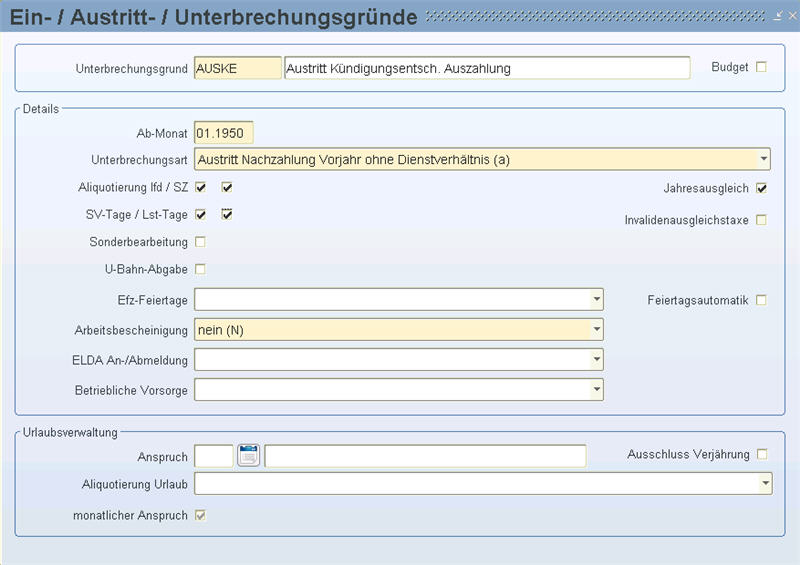

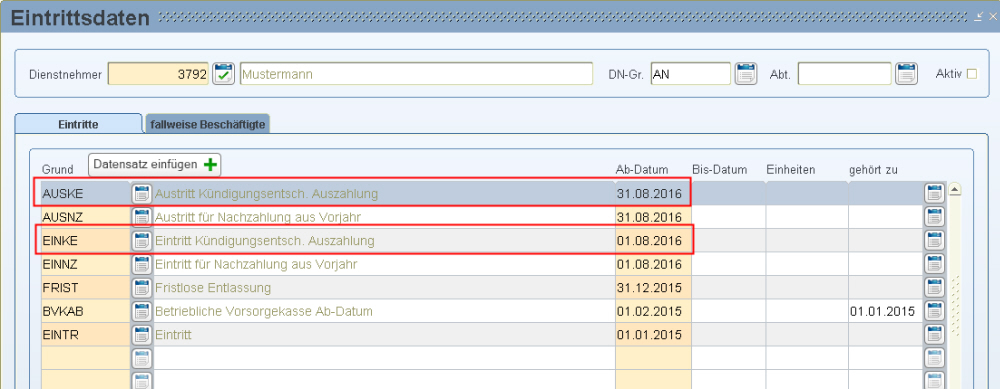

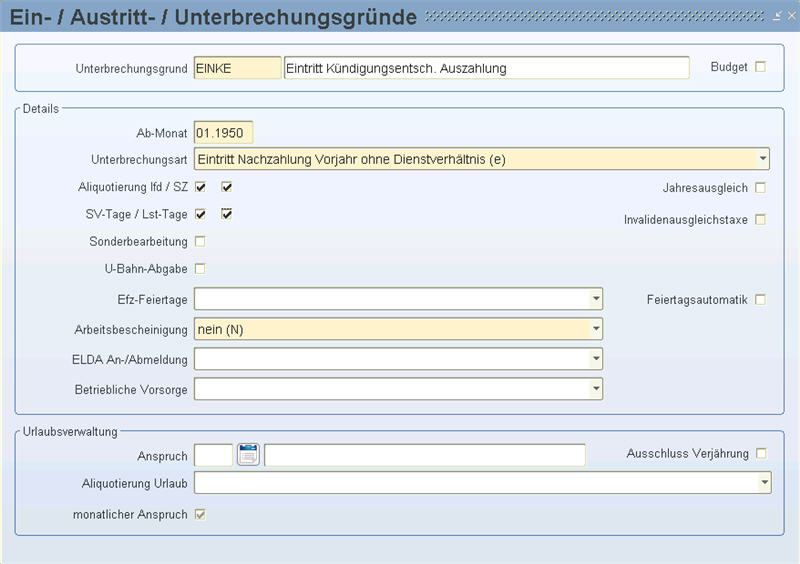

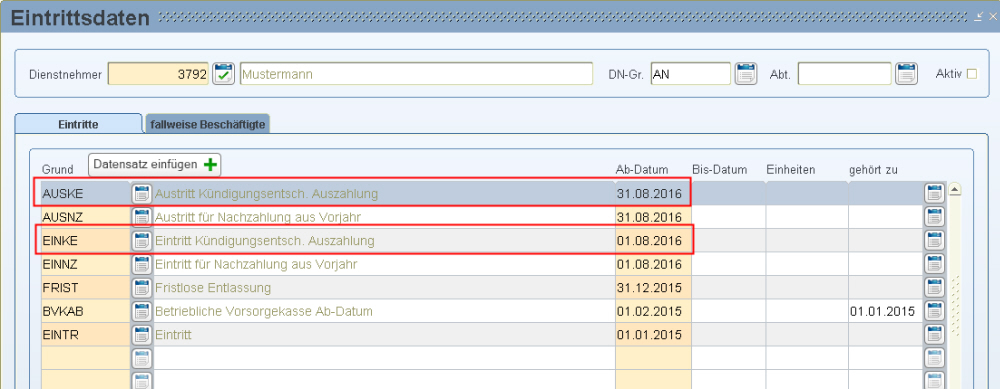

Um den Lohnzettel Finanz Teil für das Monat der Auszahlung (falls dieses nach dem Austrittsmonat liegt) zu erhalten, benötigen Sie in der Eintrittsmaske einen "Eintritt für Vergleichs-/Kündigungsentschädigung Auszahlung" per 1. dM der Auszahlung und einen "Austritt für Kündigungsentschädigung" per Letztem dM der Auszahlung. So kann der Lohnzettel Finanz Teil den richtigen Zeitraum ausgeben. Diese legen Sie zuvor unter Stammdatenmenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe wie folgt an:

Diese Unterbrechungsgründe dürfen nicht die Unterbrechungsgründe für die Nachzahlung aus Vorjahr sein (Unterbrechungsgründe: "EINNZ" und "AUSNZ"), die im Firmenparameter auf der Seite 3 eingetragen sind, da sie ansonsten vom Abrechnungsprogramm immer wieder gelöscht werden!

Diese Unterbrechungsgründe dürfen nicht die Unterbrechungsgründe für die Nachzahlung aus Vorjahr sein (Unterbrechungsgründe: "EINNZ" und "AUSNZ"), die im Firmenparameter auf der Seite 3 eingetragen sind, da sie ansonsten vom Abrechnungsprogramm immer wieder gelöscht werden!

Um die Berechnung der Vergleichszahlung nachvollziehen zu können, starten Sie für den betroffenen Dienstnehmer eine Abrechnung mit der Trace-Funktion.

In der Datei "abrechnung.lst" finden Sie dann die Berechnung im Bereich "Lohnsteuerberechnung fuer Sonderzahlungen":

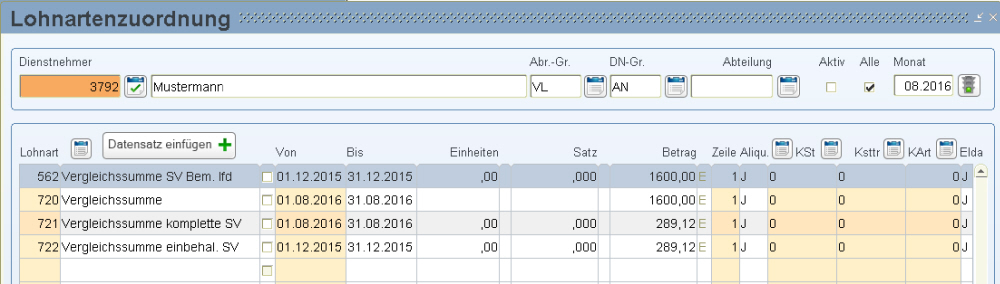

Umsetzung des Beispiels:

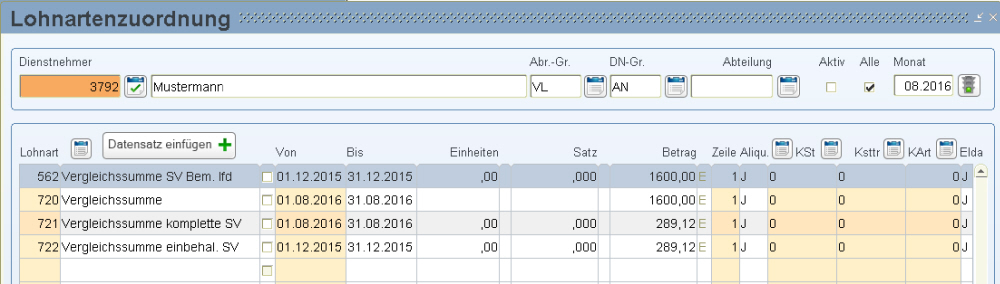

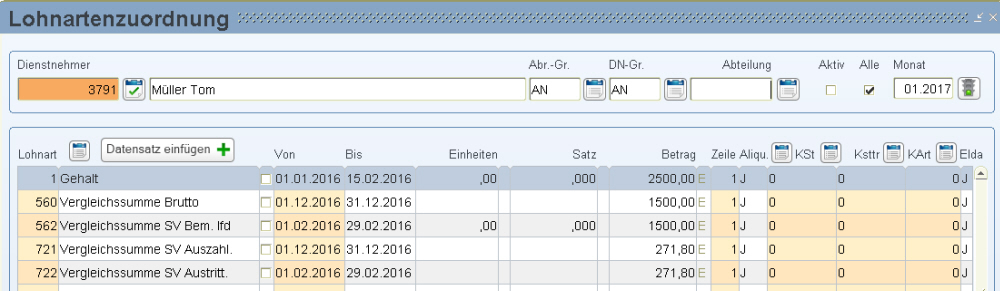

Beispiel 1 - Vergleichszahlung

Angestellter: fristlose Entlassung per 31.12.2015

Im August 2016 Einigung auf eine Vergleichssumme von EUR 1.600,00

-

Legen Sie die oben angeführten ersten vier Lohnarten wie beschrieben an.

-

Danach geben Sie die Lohnart Vergleichssumme brutto im Auszahlungsmonat (08.2016) mit 1.600,00 ein.

-

Geben Sie die Lohnart mit Teiler 74285 "komplette SV" mit 289,92 im Auszahlungsmonat (08.2016) ein. (Berechnung: 1.600,00 *18,12%)

-

Geben Sie danach die Lohnart SV-Bemessung lfd. im Austrittsmonat (12.2015) mit 1.600,00 ein.

-

Danach geben Sie die Lohnart SV-Beitrag lfd im 12.2015 mit 289,92 ein.

-

Tragen Sie in den Eintrittsdaten die zwei Unterbrechungsgründe "Eintritt für Vergleichs-/Kündigungsentschädigung Auszahlung" per 1. dM der Auszahlung und einen "Austritt für Kündigungsentschädigung" per Letztem dM der Auszahlung für das Monat 08.2016 ein.

-

Rechnen Sie nun das Monat 12.2015 und dann das Monat 08.2016 ab oder mit der Funktion "Nachzahlung Vorjahr" im Monat 08.2016.

-

Übermitteln Sie die, durch die Echtabrechnung entstandene ELDA-Meldungen (Lohnzettel SV- und Finanz).

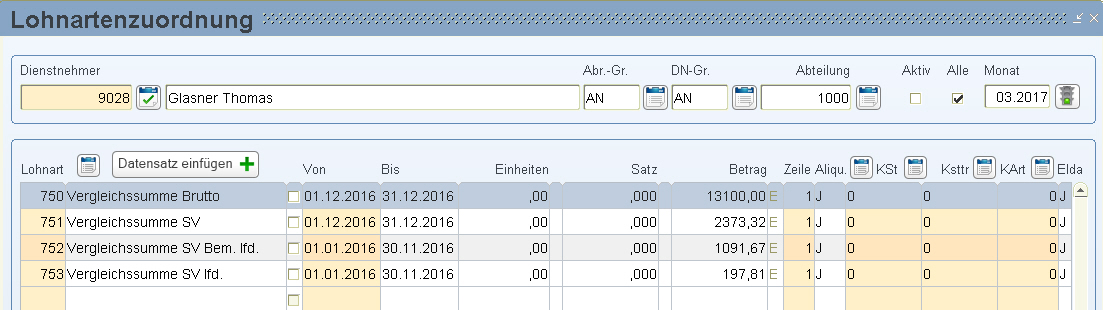

Beispiel 2 - Vergleichszahlung erfolgt noch im Austrittsjahr (DN im Auszahlungsmonat noch aktiv)

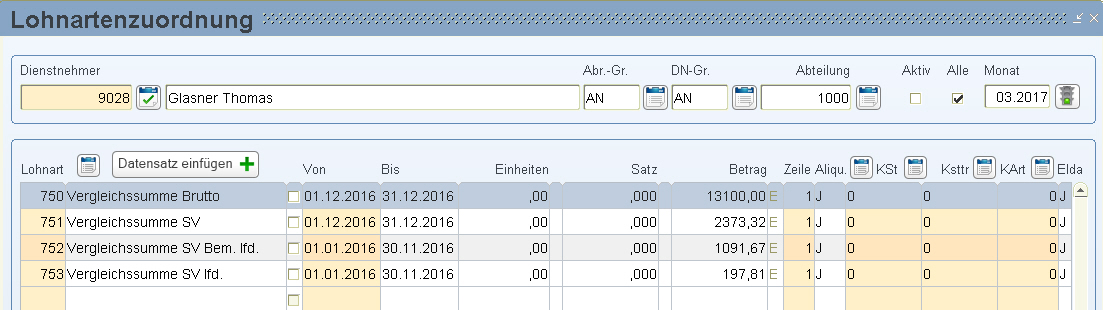

Angestellter: Austritt per 31.12.2016

Im Dezember 2016 erfolgt die Einigung auf eine Vergleichssumme in der Höhe von EUR 13.100,00

-

In diesem Fall benötigen Sie den "Eintritt für Vergleichszahlung/Kündigungsentschädigung" und den "Austritt für Vergleichszahlung/Kündigungentschädigung" nicht, da der Dienstnehmer noch aktiv ist und somit der Lohnzettel Finanz richtig erstellt wird.

-

Danach geben Sie die Lohnart Vergleichsumme brutto mit EUR 13.100,00 im Monat 12.2016 ein.

-

Tragen Sie die Lohnart mit Teiler 74285 "komplette SV" mit 2.373,32 im Auszahlungsmonat (12.2016) ein. (Berechnung: 13.100,00 * 18,12% --> Aufteilung der SV auf die Vormonate)

-

Dann geben Sie die Lohnart SV-Bemessung lfd. für jedes Monat separat ein. Achten Sie dabei auf die Höchstbeitragsgrundlage!

-

Da in diesem Fall die SV auf die Vormonate aufgeteilt werden muss, geben Sie die Lohnart mit dem Teiler 74285 "Einbehaltene SV auf P67 (8a)" für jedes Monat separat ein.

-

Übermitteln Sie die, durch die Echtabrechnung entstandene ELDA-Meldungen (Lohnzettel SV- und Finanz)

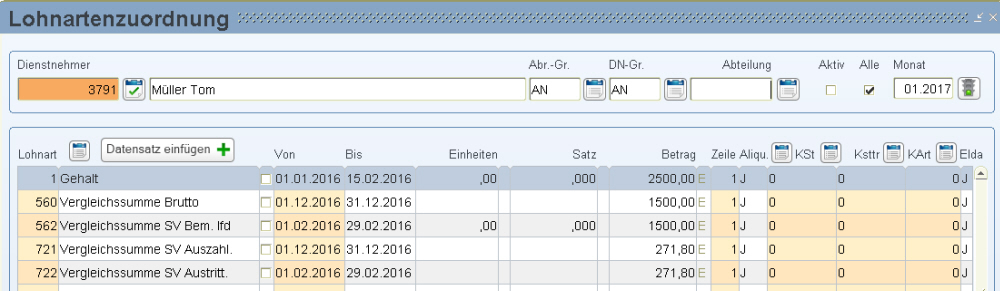

Beispiel 3 - Vergleichszahlung erfolgt noch im Austrittsjahr (DN nicht mehr aktiv)

Angestellter: fristlose Entlassung per 29.02.2016

Im Dezember 2016 erfolgt die Einigung auf eine Vergleichssumme in der Höhe von EUR 1.500,00

-

Um den Monat 12.2016 abrechnen zu können, benötigen Sie für diesen Fall den "Eintritt für Vergleichszahlung/Kündigungsentschädigung" und den "Austritt für Vergleichszahlung/Kündigungentschädigung", da der Dienstnehmer in diesem Fall nicht mehr aktiv ist und somit der Lohnzettel Finanz ansonsten nicht richtig erstellt wird.

-

Danach geben Sie die Lohnart Vergleichsumme brutto mit EUR 1.500,00 im Monat 12.2016 ein.

-

Tragen Sie die Lohnart mit Teiler 74285 "komplette SV" mit EUR 271,80 im Auszahlungsmonat (12.2016) ein. (Berechnung: 1.500,00 * 18,12%)

-

Geben Sie danach die Lohnart SV-Bemessung lfd. im Austrittsmonat (02.2016) mit 1.500,00 ein.

-

Danach geben Sie die Lohnart SV-Beitrag lfd im 02.2016 mit EUR 271,80 ein.

-

Übermitteln Sie die, durch die Echtabrechnung entstandene ELDA-Meldungen (Lohnzettel SV- und Finanz)

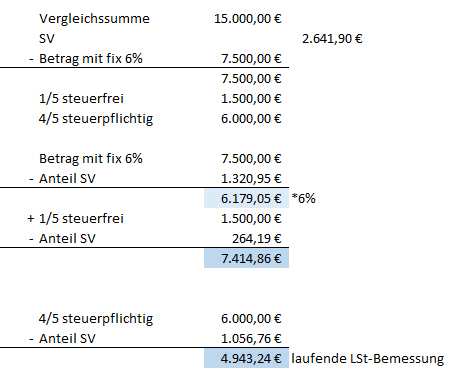

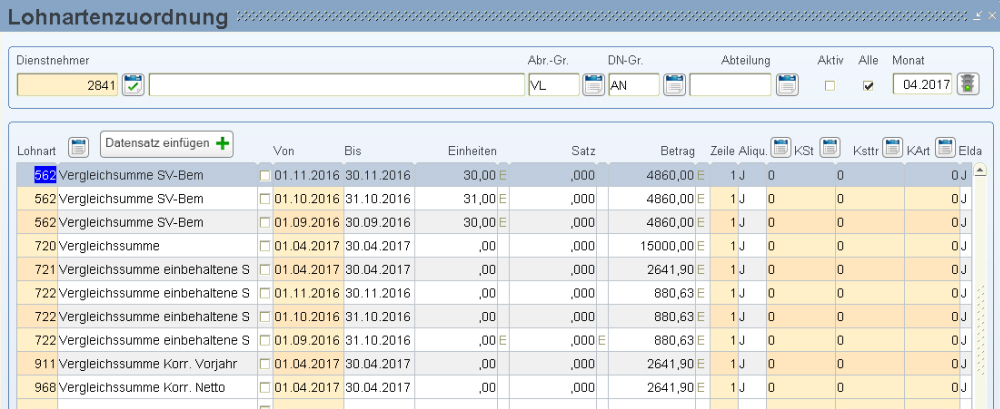

Beispiel 4 - Weiterversicherung durch Vergleichszahlung inkl. Urlaubsersatzleistung und Nachzahlung Vorjahr

Anwartschaft gegenüber der BV-Kasse

Angestellter: Dienstgeberkündigung per 31.08.2016

Urlaubsersatzleistung bis zum 27.11.2016

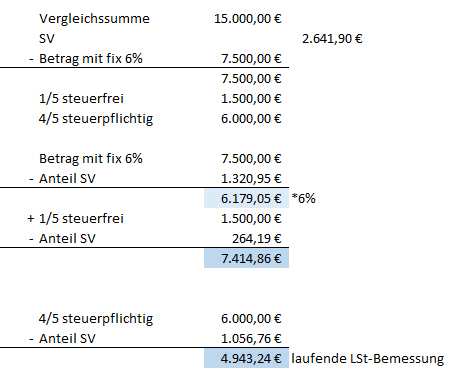

Im April 2017 erfolgt die Einigung auf eine Vergleichssumme in der Höhe von EUR 15.000,00. Entspricht 3 Monatsgehälter.

-

Entfernen Sie in den Eintrittsdaten den Grund "Ende Entgeltanspruch" und tragen die Weiterversicherung aufgrund der Vergleichszahlung mit dem Grund "Ende Kündigungsentschädigung" ein. (30.11.2016). Danach hängen Sie die Urlaubsersatzleistungstage, bis zum 27.12.2016, an.

-

Dann stellen Sie die Lohnarten der bereits ausbezahlten Urlaubsersatzleistung für die Weiterversicherungsmonate auf 0 und tragen die Werte für das Monat 12.2016 ein.

-

Im Auszahlungsmonat (04.2017) tragen Sie die Lohnart Vergleichsumme brutto mit 15.000,00 ein.

-

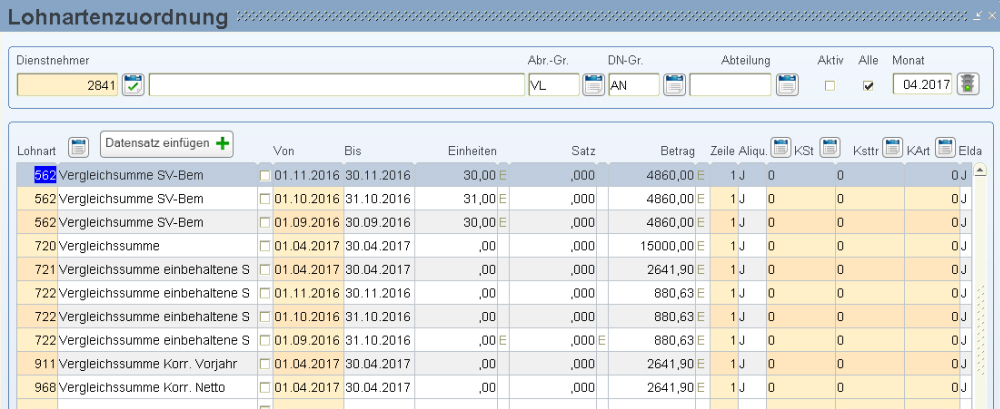

Geben Sie die Lohnart mit Teiler 74285 "komplette SV" mit 2.641,90 im Auszahlungsmonat (04.2017) ein. (Berechnung: 4.860,00 * 3 *18,12%)

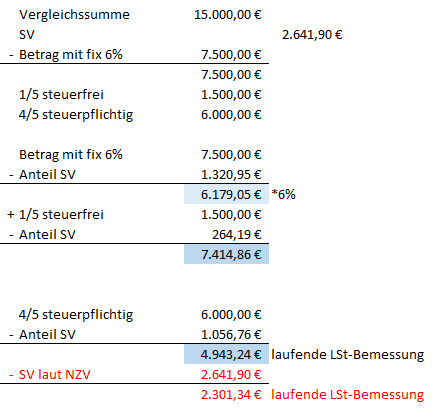

Dadurch ergibt sich folgende Lohnsteuer-Berechnung im Auszahlungsmonat:

-

Geben Sie danach die Lohnart SV-Bemessung lfd. in den Weiterversicherungsmonaten (09.2016 - 11.2016) mit jeweils 4.860,00 ein.

-

Danach geben Sie die Lohnart SV-Beitrag lfd in den Weiterversicherungsmonaten (09.2016 - 11.2016) mit jeweils 880,63 ein.

-

Damit nun die SV, welche durch die Eingabe der Lohnarten für die Vergleichszahlung und die Urlaubsersatzleistung in den Monaten 09.2016 - 12.2016, nicht doppelt abgezogen wird, benötigen wir im Auszahlungsmonat 04.2017 noch zusätzlich die Lohnart mit dem Betragsteiler 83, um die Lohnsteuer-Bemessung laufend zu korrigieren. Hier tragen Sie den Wert ein, welcher im Jahr 2016 an SV berechnet wurde. In diesem Fall 2.641,90.

-

Nun wird die Lohnsteuer wieder richtig gerechnet, jedoch muss das Netto um den SV Betrag aus dem Vorjahr noch verringert werden, da dem Dienstnehmer ansonsten zu viel ausbezahlt wird.

Damit somit auch die Auszahlung stimmt, tragen Sie eine Akonto-Lohnart mit dem SV-Beitrag aus dem Jahr 2016 ein. In diesem Fall wieder 2.641,90.

-

Übermitteln Sie die, durch die Echtabrechnung entstandene ELDA-Meldungen (Lohnzettel SV- und Finanz)

Themen

Gesetzesänderungen 03.2014 Beendigungszahlungen

![]() Diese zwei folgenden Lohnarten benötigen Sie nur dann, wenn die SV im Vorjahr berechnet wurde, die Vergleichszahlung im nächsten Jahr ausbezahlt wird und die Bemessung über 7.500,00 EUR liegt. (Nachzahlung Vorjahr). Geben Sie diese zwei Lohnarten nur dann ein, wenn Sie die Vergleichszahlung in dem Monat abrechnen, in dem Sie die Lohnarten eingetragen haben.

Diese zwei folgenden Lohnarten benötigen Sie nur dann, wenn die SV im Vorjahr berechnet wurde, die Vergleichszahlung im nächsten Jahr ausbezahlt wird und die Bemessung über 7.500,00 EUR liegt. (Nachzahlung Vorjahr). Geben Sie diese zwei Lohnarten nur dann ein, wenn Sie die Vergleichszahlung in dem Monat abrechnen, in dem Sie die Lohnarten eingetragen haben.