Im Programm gibt es nun die Möglichkeit, die Randziffer 1147 und 1154 aus den Lohnsteuerrichtlinien abzudecken.

Auszug aus den Lohnsteuerrichtlinien ab 2009:

Überstundenzuschläge (§ 68 Abs. 1 und 2 EStG 1988)

Überstundenzuschläge allgemein (§ 68 Abs. 1 bis 4 EStG 1988)

Randziffer 1147:

Überschreiten die insgesamt für einen Monat ausbezahlten Zulagen und Zuschläge den Freibetrag von 360 Euro und sind die zehn Überstunden des § 68 Abs. 2 EStG 1988 noch nicht ausgeschöpft, ist für die nach § 68 Abs. 1 EStG 1988 nicht mehr begünstigten Überstundenzuschläge (bis höchstens 50% des Grundlohnes) auch die Befreiung des § 68 Abs. 2 EStG 1988 zu berücksichtigen. Es muss ermittelt werden, wie viele Überstundenzuschläge innerhalb der 360 Euro bereits verbraucht wurden, nur mehr die restlichen dürfen als 1147 auf 68(2) berücksichtigt werden. Der Freibetrag gemäß § 68 Abs. 1 und 2 EStG 1988 kann bei Arbeitgeberwechsel innerhalb eines Lohnzahlungszeitraumes sowie bei mehreren Dienstverhältnissen gleichzeitig von beiden Arbeitgebern stets in voller Höhe berücksichtigt werden.

Überstundenzuschläge für Sonntags-, Feiertags- und Nachtarbeit

(§ 68 Abs. 1 und 6 EStG 1988)

Randziffer 1154:

Überwiegend bedeutet, dass mehr als die Hälfte der Normalarbeitszeit im maßgeblichen Lohnzahlungszeitraum in die begünstigte Nachtzeit fällt. Ist die Begünstigung für zehn Werktagsüberstunden zur Tagzeit (§ 68 Abs. 2 EStG 1988) nicht ausgeschöpft, so sind Zuschläge (maximal 50%) für (restliche) zehn Überstunden zusätzlich zum (erhöhten) Freibetrag steuerfrei.

Es muss ermittelt werden, wie viele Überstundenzuschläge innerhalb der 540 Euro bereits verbraucht wurden. Es dürfen nur mehr die restlichen als 1154 auf 68(2) berücksichtigt werden.

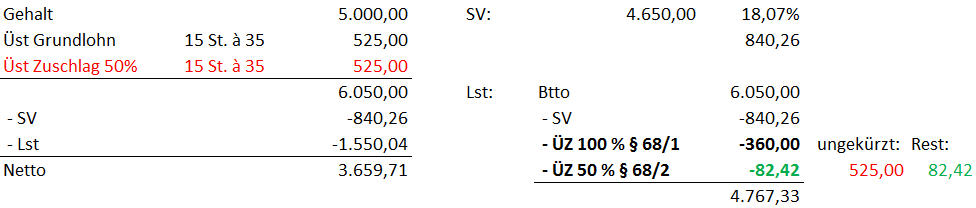

Beispiel 1 – RZ 1147

Berechnung § 68/2 Überstundenzuschlag 50%

| 15 Stunden zu 100% à 35,00 | 525,00 |

| 15 Stunden zu 50% à 17,50 | 262,50 |

| Stunden welche nach § 68/1 versteuert wurden | 10,29 ( 360,00 Euro / 35,00 Euro) |

| Rest auf 15 h | 4,71 |

| 4,71 Stunden haben Platz im Rest | 82,42 höchstens jedoch 86,00 Euro. |

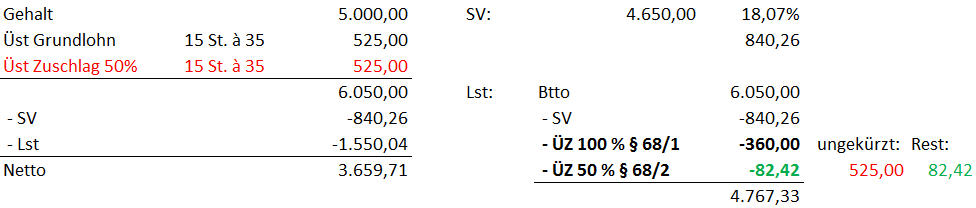

Beispiel 2 - RZ 1147

Berechnung § 68/2 Überstundenzuschlag 50%

| 10 Stunden zu 100% à 40 | 400,00 |

| 10 Stunden zu 50% à 20 | 200,00 |

| Stunden welche nach § 68/1 versteuert wurden | 2,75 (110,00 Euro / 40,00 Euro) |

| Rest auf 10 h | 7,25 |

| 7,25 Stunden haben Platz im Rest | 145,00 höchstens jedoch 86,00 Euro |

Werden Zulagen mit dem Betragsteiler 11120 abgerechnet, so werden zuerst diese vom Freibertag abgezogen. Erst danach werden die Überstunden laut §68/1 berücksichtigt.

Werden Zulagen mit dem Betragsteiler 11120 abgerechnet, so werden zuerst diese vom Freibertag abgezogen. Erst danach werden die Überstunden laut §68/1 berücksichtigt.

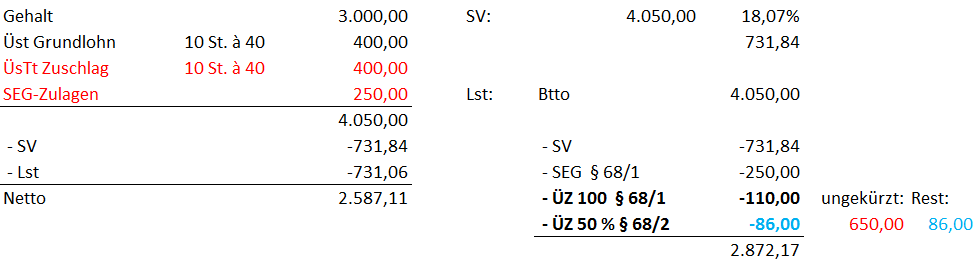

Beispiel 3 – RZ 1147

Berechnung § 68/2 Überstundenzuschlag 50%

| 4 Stunden zu 100% à 16,91 | 67,64 |

| Stunden welche nach § 68/1 versteuert wurden | 4,00 (67,64 Euro / 16,91 Euro) |

| 4 Stunden zu 50% à 8,46 | 33,83 |

| Stunden welche nach § 68/1 versteuert wurden | 0,17 (1,42 Euro / 8,46 Euro) |

| Insgesamte Stunden welche nach § 68/1 versteuert wurden | 4,17 |

| Rest auf 8 h | 3,83 |

| 3,83 Stunden haben Platz im Rest | 32,41 höchstens jedoch 86,00 Euro. |

Seit der Änderung im Monat 06.2016 wurde die Reihenfolge der Betragsteiler für Überstunden § 68 (1) so geändert, dass die Überstunden (prozentuell) absteigend berücksichtigt werden, also zugunsten des Dienstnehmers.

Seit der Änderung im Monat 06.2016 wurde die Reihenfolge der Betragsteiler für Überstunden § 68 (1) so geändert, dass die Überstunden (prozentuell) absteigend berücksichtigt werden, also zugunsten des Dienstnehmers.

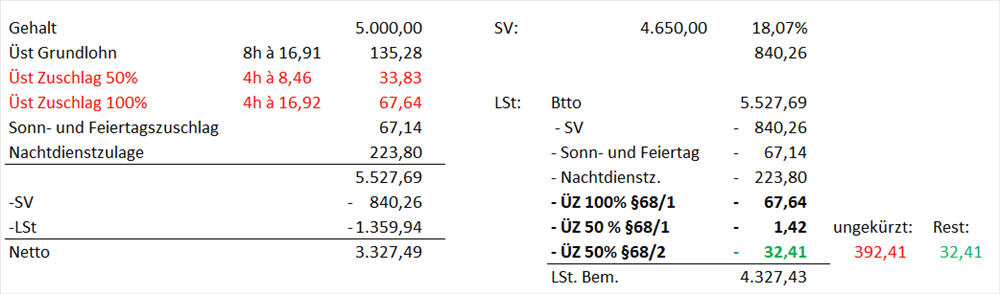

Beispiel 4 – RZ 1154

Beispiel mit erhöhtem Freibetrag § 68/1

Berechnung § 68/2 Überstundenzuschlag 50%

| 17 Stunden zu 100% à 35,00 | 595,00 |

| 17 Stunden zu 50% à 17,50 | 297,50 |

| Stunden welche nach § 68/1 versteuert wurden | 15,43 ( 540,00 Euro / 35,00 Euro) |

| Rest auf 17 h | 1,57 |

| 1,57 Stunden haben Platz im Rest | 27,48 höchstens jedoch 86,00 Euro. |

Dazu legen Sie eine neue Lohnart an, die als Folgelohnart von der Überstunden zu 100% Lohnart wird. In dieser muss als Satz der Betrag des Überstundenzuschlags 50 % angeführt sein. Bei den Einheiten muss die Stundenanzahl des § 68(1) eingegeben werden.

Damit Überstunden und SEG-Zulagen getrennt werden können, gilt der Betragsteiler 11120 ab 08.2015 nur mehr für Zulagen. Lohnarten mit diesem Betragsteiler werden zuerst für den §68(1) berücksichtigt

Der Betragsteiler 11119 "Überstunden-Zuschläge §68(1)" kann für Überstunden Zuschläge verwendet werden.

In oben angeführten Beispielen berechnet die Lohnart also die hier fett markierte Zeilen:

Beispiel 1:

| 15 Stunden zu 100% à 35,00 | 525,00 |

| 15 Stunden zu 50% à 17,50 | 262,50 |

| Stunden welche nach § 68/1 versteuert wurden | 10,29 ( 360,00 Euro / 35,00 Euro) |

| Rest auf 15 h | 4,71 |

| 4,71 Stunden haben Platz im Rest | 82,42 höchstens jedoch 86,00 Euro. |

Beispiel 2:

| 10 Stunden zu 100% à 40 | 400,00 |

| 10 Stunden zu 50% à 20 | 200,00 |

| Stunden welche nach § 68/1 versteuert wurden | 2,75 (110,00 Euro / 40,00 Euro) |

| Rest auf 10 h | 7,25 |

| 7,25 Stunden haben Platz im Rest | 145,00 höchstens jedoch 86,00 Euro |

Beispiel 3:

| 4 Stunden zu 100% à 16,91 | 67,64 |

| 4 Stunden zu 50% à 8,46 | 33,83 |

| 4 Stunden zu 50% à 8,46 | 33,83 |

| 4 Stunden zu 50% à 8,46 | 33,83 |

| Insgesamte Stunden welche nach § 68/1 versteuert wurden | 4,17 |

| Rest auf 8 h | 3,83 |

| 3,83 Stunden haben Platz im Rest | 32,41 höchstens jedoch 86,00 Euro. |

Beispiel 4:

| 17 Stunden zu 100% à 35,00 | 595,00 |

| 17 Stunden zu 50% à 17,50 | 297,50 |

| Stunden welche nach § 68/1 versteuert wurden | 15,43 ( 540,00 Euro / 35,00 Euro) |

| Rest auf 17 h | 1,57 |

| 1,57 Stunden haben Platz im Rest | 27,48 höchstens jedoch 86,00 Euro. |

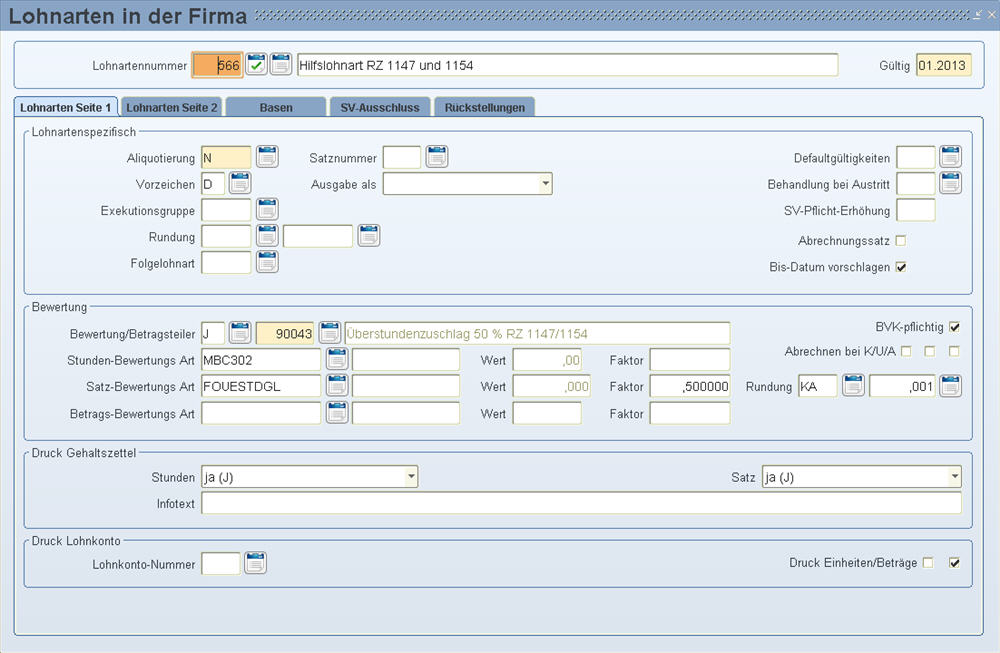

Die neue Hilfslohnart legen Sie wie folgt an:

Vorzeichen „N“ oder „D“ für Durchläufer, der im Hintergrund gerechnet wird

Betragsteiler 90043 – Überstundenzuschlag 50 % RZ 1147/1154

Stunden-Bewertungs Art Einheiten von den Überstunden FREI (alle Prozentsätze des §68(1))

Satz-Bewertungs Art Satz für den 50%igen Überstundenzuschlag

Beispiel:

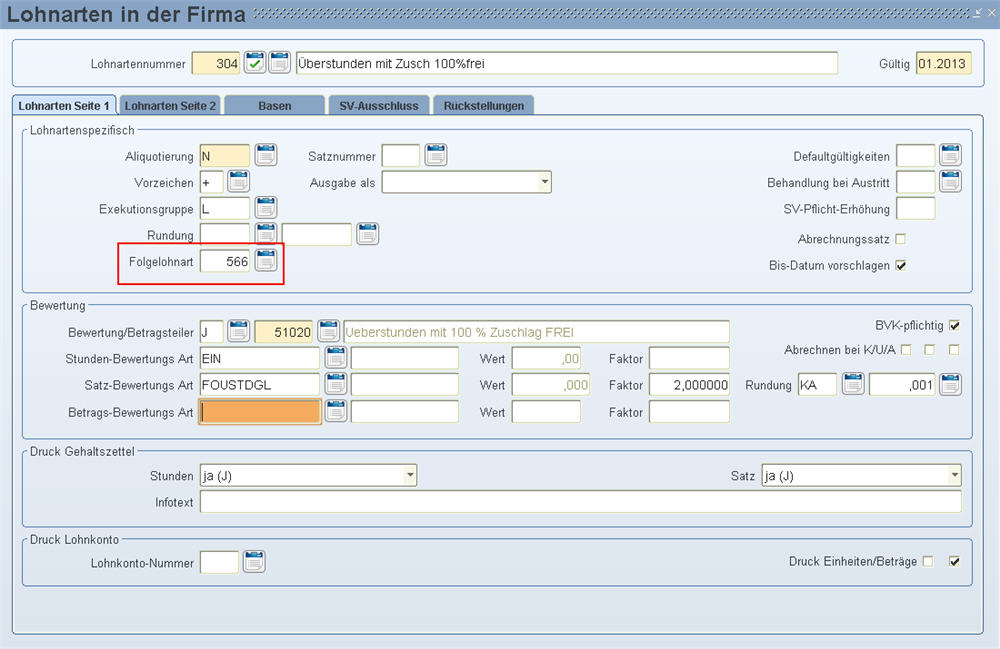

Diese neue Hilfslohnart legen Sie anschließend als Folgelohnart bei allen Überstunden des §68 (1) an.

![]() Kommt der neue Betragsteiler in einem Monat nicht vor, dann rechnet die Abrechnung wie bisher. Das heißt, es erfolgt keine Umbuchung von § 68(1) auf § 68(2), sollte dieser überschritten sein.

Kommt der neue Betragsteiler in einem Monat nicht vor, dann rechnet die Abrechnung wie bisher. Das heißt, es erfolgt keine Umbuchung von § 68(1) auf § 68(2), sollte dieser überschritten sein.

![]() Am Lohnkonto wird in Zukunft der § 68(2) mit dem entsprechend höheren Betrag angeführt!

Am Lohnkonto wird in Zukunft der § 68(2) mit dem entsprechend höheren Betrag angeführt!

![]() Am Lohnzettel Finanz sind § 68(1) und § 68(2) ohnehin in einer Summe angeführt.

Am Lohnzettel Finanz sind § 68(1) und § 68(2) ohnehin in einer Summe angeführt.