(§ 67 Abs 8 lit b EStG)

Diese Anleitung erklärt Ihnen, wie Sie die Kündigungsentschädigung Lohnarten anlegen und wie Sie die Kündigungsentschädigung anhand eines Beispiels in LHR Personalverrechnung abwickeln.

Sie benötigen die Berechtigung Lohnarten und Formeln in der LHR Personalverrechnung anzulegen. Ansonsten wenden Sie sich bitte an Ihren Systemadministrator.

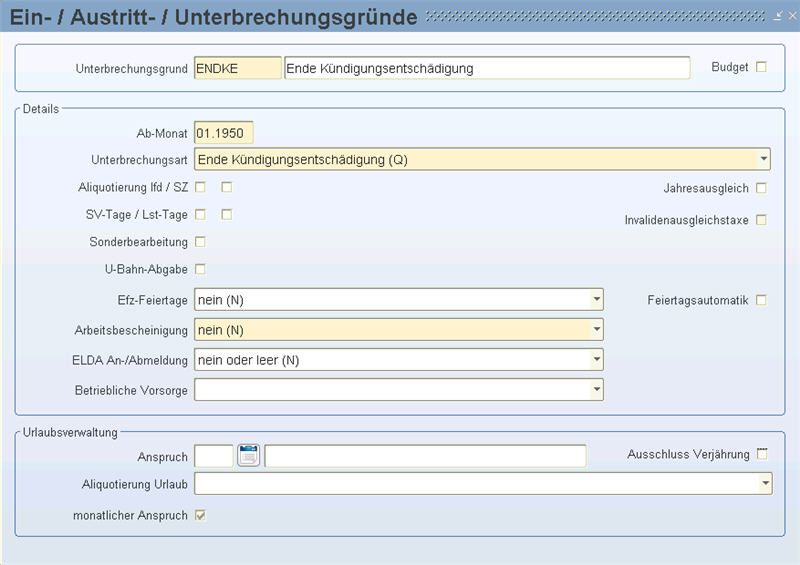

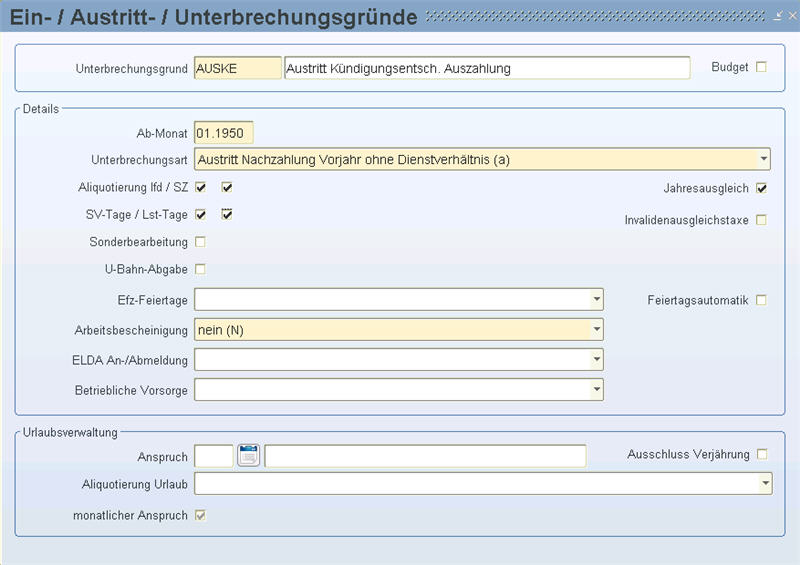

Damit die Weiterversicherung korrekt behandelt wird, benötigen Sie einen Informationsgsgrund mit der Unterbrechungsart "Ende Kündigungsentschädigung (Q)" (Maske Stammdatenmenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe). Das Kennzeichen und die Bezeichnung sind frei wählbar. Dieser Informationsgrund wurde im Regelfall durch die Erstinstallation oder eines der Updates mitgeliefert.

Das Datum vom Ende Kündigungsentschädigung

in der Maske Eintrittsdaten ist unter anderem auch für die Elda Abmeldung

relevant.

Das Datum vom Ende Kündigungsentschädigung

in der Maske Eintrittsdaten ist unter anderem auch für die Elda Abmeldung

relevant.

Insgesamt sind sieben Lohnarten für die Kündigungsentschädigung notwendig, wobei Sie für die Sozialversicherung die bereits angelegten Lohnarten für die Urlaubsersatzleistung verwenden können, s. weiter unten. Dann wären nur noch die ersten zwei Lohnarten anzulegen.

|

Kalendermonat der Zahlung - Lohnsteuer |

||

|

Lohnart Bezeichnung |

Vorzeichen und Betragsteiler |

Beschreibung |

|

1. Kündigungsentschädigung laufend brutto |

Vorzeichen "+", Betragsteiler "1144" |

Hier geben Sie den Bruttobetrag

der Kündigungsentschädigung im Auszahlungsmonat ein. (laufender Bezug

und SZ-Anteil) Falls der Dienstnehmer eine Pfändung hat, sind die, in der Kündigungsentschädigung enthaltene Sonderzahlungsteile (des 13. und 14. Monatsbezugs) gesondert nach der, für Sonderzahlungen geltenden Pfändungsregel, zu behandeln. Deswegen ist diese Lohnart zweimal anzulegen, falls eine Pfändung besteht: Einmal mit der Exekutionsgruppe "L - wie laufender Bezug" und einmal mit der Exekutionsgruppe "13. oder 14. für Sonderzahlung". Falls Abfertigungsteile in der Kündigungsentschädigung vorkommen, legen Sie die Lohnart ein 3. Mal an mit der Exekutionsgruppe "A - beschränkt pfändbare gesetzliche Abfertigung" an. |

|

2. Kündigungsentschädigung Sozialversicherung im Monat der Auszahlung |

Vorzeichen "-", Betragsteiler "85" |

Hier geben Sie die komplette Sozialversicherung im Monat der Auszahlung der Kündigungsentschädigung ein.(laufender Anteil + SZ-Anteil) |

|

SV Anteil Laufende Bezüge - Austrittsmonat und Weiterversicherungsmonate |

||

|

Lohnart Bezeichnung |

Vorzeichen und Betragsteiler |

Beschreibung |

|

3. Kündigungsentschädigung Sozialversicherung laufend für Weiterversicherungsmonate Für diese Lohnart können Sie auch die Lohnart für die Urlaubsersatzleistung verwenden, die in der Maske Firmenparameter - Seite 3 - Feld "SV.lfd.Bezug" hinterlegt ist. Sie können dann einfach in der Lohnartenzuordnung die Bezeichnung ändern. |

Vorzeichen "D", Betragsteiler "74210" |

Hier geben Sie die SV-Bemessung laufend für Weiterversicherungsmonate ein. Die Bemessung geben Sie für jedes Monat extra ein. Die Logik ist wie bei einer Urlaubsersatzleistung lfd. |

|

4. Kündigungsentschädigung Korrektur Sozialversicherung laufend für Weiterversicherungsmonate Für diese Lohnart können Sie auch die Lohnart für die Urlaubsersatzleistung verwenden, die in der Maske Firmenparameter - Seite 3 - Feld "SV.Dn.Anteil lfd. Bezug" hinterlegt ist. Sie können dann einfach in der Lohnartenzuordnung die Bezeichnung ändern. |

Vorzeichen "+", Betragsteiler "74283" |

Hier geben Sie den SV-Beitrag laufend für Weiterversicherungsmonate ein. Den Beitrag geben Sie für jedes Monat extra ein. Die Logik ist wie bei einer Urlaubsersatzleistung lfd. |

|

5. Kündigungsentschädigung Korrektur Sozialversicherung laufend für Weiterversicherungsmonate Für diese Lohnart können Sie auch die Lohnart für die Urlaubsersatzleistung verwenden, die in der Maske Firmenparameter - Seite 3 - Feld "SV.Dn.Anteil lfd. Abzug" hinterlegt ist. Sie können dann einfach in der Lohnartenzuordnung die Bezeichnung ändern. |

Vorzeichen "-", Betragsteiler "74283" |

Hier geben Sie den SV-Beitrag laufend, die in Weiterversicherungsmonaten anfällt, im Austrittsmonat ein. Den Beitrag geben Sie für jedes Monat extra ein. Die Logik ist wie bei einer Urlaubsersatzleistung lfd. |

|

SV Anteil Sonderzahlungen - im Austrittsmonat |

||

|

Lohnart Bezeichnung |

Vorzeichen und Betragsteiler |

Beschreibung |

|

6. Kündigungsentschädigung Sozialversicherung Bemessung Sonderzahlung im Austrittsmonat Für diese Lohnart können Sie auch die Lohnart für die Urlaubsersatzleistung verwenden, die in der Maske Firmenparameter - Seite 3 - Feld "SV.SZ" hinterlegt ist. Sie können dann einfach in der Lohnartenzuordnung die Bezeichnung ändern. |

Vorzeichen "D", Betragsteiler "74220" |

Hier geben Sie die SV-Bemessung Sonderzahlung im Austrittsmonat ein. Die Bemessung geben Sie pro AV-Staffelungsbeitrag extra ein. Siehe dazu den Hinweis unten. |

|

7. Kündigungsentschädigung Korrektur Sozialversicherung Sonderzahlung im Austrittsmonat Für diese Lohnart können Sie auch die Lohnart für die Urlaubsersatzleistung verwenden, die in der Maske Firmenparameter - Seite 3 - Feld "SV.Dn.Anteil SZ Bezug" hinterlegt ist. Sie können dann einfach in der Lohnartenzuordnung die Bezeichnung ändern. |

Vorzeichen "+", Betragsteiler "74284" |

Hier geben Sie den SV-Beitrag Sonderzahlung im Austrittsmonat ein. Den Beitrag geben Sie für jedes Monat extra ein. Siehe dazu den Hinweis unten. |

Info

zur Sozialversicherung:

Info

zur Sozialversicherung:

Jene Teile einer Kündigungsentschädigung, die sozialversicherungsrechtlich als laufendes Entgelt zu qualifizieren sind, sind entsprechend der Verlängerung der Pflichtversicherung den jeweiligen Monaten zuzuordnen. Dabei müssen die Höchstbeitragsgrundlagen und die Beitragssätze dieser Beitragszeiträume berücksichtigt werden. Die Beurteilung hinsichtlich einer etwaigen Verminderung oder eines Entfalls des AV-Beitrags hat im Anschluss daran zeitraumbezogen zu erfolgen.

Sämtliche anlässlich der Beendigung des Dienstverhältnisses gebührenden aliquoten Sonderzahlungen - also auch jene Teile, die auf die Kündigungsentschädigung entfallen - sind demgegenüber immer in dem Monat zu berücksichtigen, in dem sie arbeitsrechtlich fällig werden.

Info zur Lohnsteuer:

Info zur Lohnsteuer:

(§ 67 Abs 8 lit b EStG)

Für, ab 01.03.2014 bezahlte Kündigungsentschädigungen darf das steuerfreie Fünftel höchstens ein Fünftel des 9-Fachen der monatlichen Höchstbeitragsgrundlagen betragen darf. Das sind im Jahr 2014: 4.530*9/5 = 8.154,00 Euro. Dies wurde im Sommer 2014 programmiert.

Mehr zur gesetzlichen Änderung lesen Sie unter Themen - Gesetzesänderungen - Gesetzesänderungen 03.2014.

Suchen Sie sich eine freie Lohnartennummer. Sollten Sie mit Nummernkreisen arbeiten, wählen Sie eine freie Nummer in einem Bereich, in den die Lohnart logisch passt. Achten Sie auch darauf, dass die Lohnarten am Lohn-/Gehaltszettel sortiert nach Nummern ausgegeben werden.

Öffnen Sie abhängig von Ihren Anforderungen den Lohnartenstamm auf der entsprechenden Ebene.

Wenn die Berechnung für alle Dienstnehmer der Firmengruppe die selbe ist, öffnen Sie Stammdaten/Lohnarten/Firmengruppe.

Dies wird von Lohn & HRin den meisten Fällen empfohlen.

Wenn Sie die Lohnart nur für die eine Firma anlegen wollen, öffnen Sie Stammdaten/Lohnarten/Firma.

Wenn die Lohnart nur für eine Dienstnehmergruppe Hauptgruppierung der einzelnen Dienstnehmer in LHR Personalverrechnung. Anhand der Dienstnehmergruppe können viele Einstellungen der Firma gesteuert werden. So gibt es zum Beispiel die Möglichkeit Lohnarten auf der Ebene der Dienstnehmergruppen anzulegen. Eine Gruppierung könnte zB Arbeiter, Angestelle, Lehrlinge Arbeiter, Lehrlinge Angestellte sein. vorgesehen ist, öffnen Sie Stammdaten/Lohnarten/Dienstnehmergruppe.

Natürlich kann die Berechnung auch noch mit Hilfe von Formeln beeinflusst werden.

Legen Sie sieben neue Lohnarten an. Diese sollten folgendermaßen aussehen:

|

Bezeichnung |

Betragsteiler |

VZ |

Exekutions- gruppe |

Bewertung |

Fibu-Konto |

fixe Buchungsseite |

Kostenrechnung |

|

Kündigungsentschädigung |

1144 |

+ |

siehe oben die Info über Pfändungen |

Betrag: EIN |

Ja |

|

Ja |

|

Kündigungs.Entsch. SV für LSt |

85 |

- |

U |

Betrag: EIN |

Ja |

|

Nein |

|

Kündigungs.Entsch. SV-Bem. lfd. |

74210 |

D |

UA |

Betrag: EIN |

Nein |

|

Abgaben |

|

SV-DN-Anteil laufender Bezug + |

74283 |

+ |

U |

Betrag: EIN |

Ja |

Haben |

Nein |

|

SV-DN-Anteil laufender Bezug - |

74283 |

- |

UA |

Betrag: EIN |

Ja |

|

Nein |

|

Kündigungs.Entsch. SV-Bem. SZ |

74220

|

D |

UA |

Betrag: EIN |

Nein |

|

Abgaben |

|

SV-DN-Anteil SZ + |

74284 |

+ |

U |

Betrag: EIN |

Ja |

Haben |

Nein |

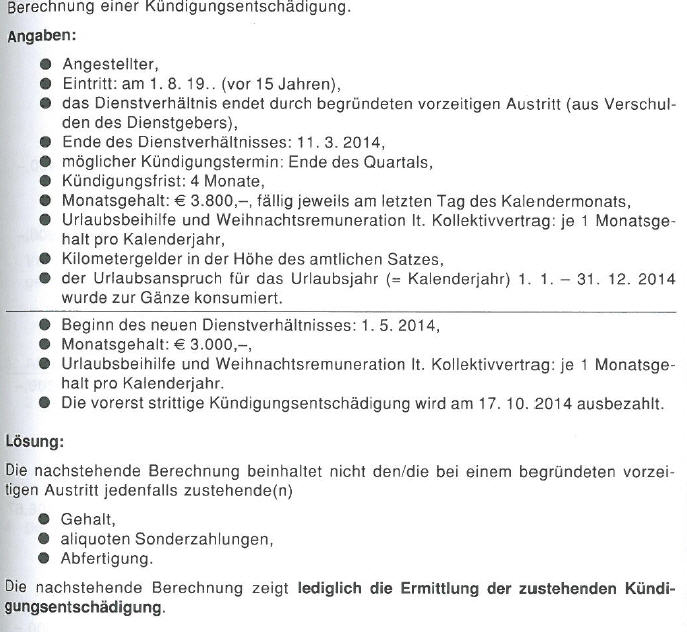

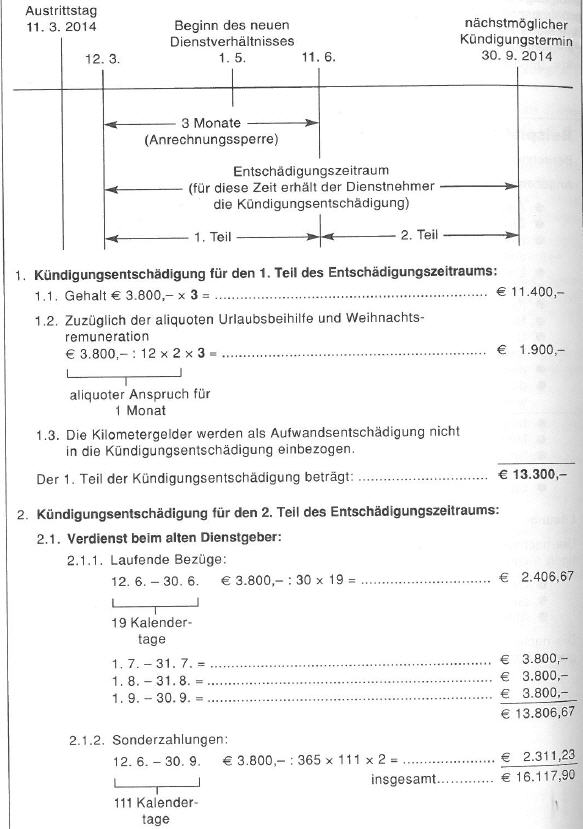

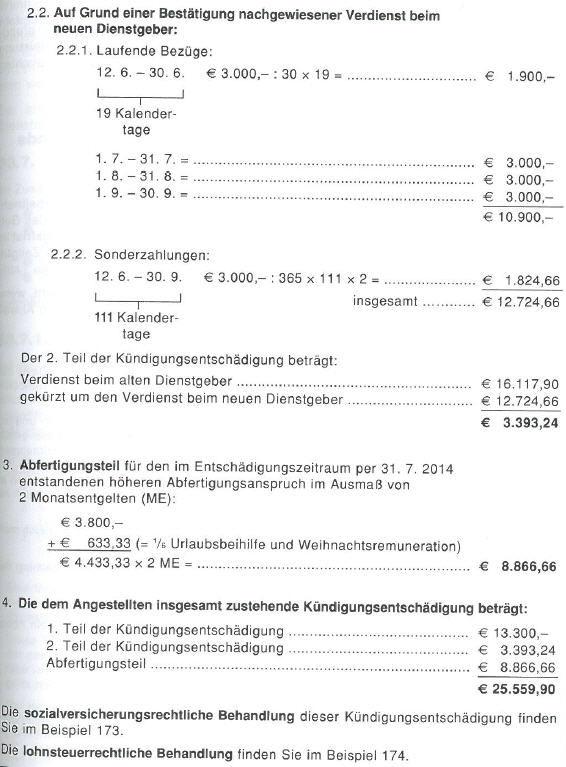

Hier wird das Beispiel aus dem Buch "Personalverrechnung in der Praxis 2014" von Wilfried und Hannelore Ortner in LHR Personalverrechnung abgewickelt.

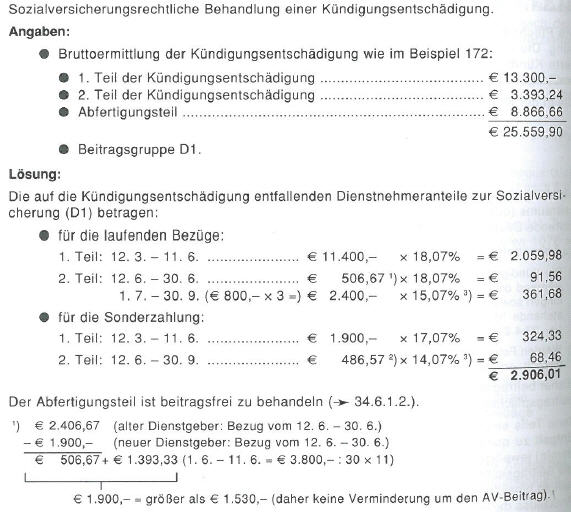

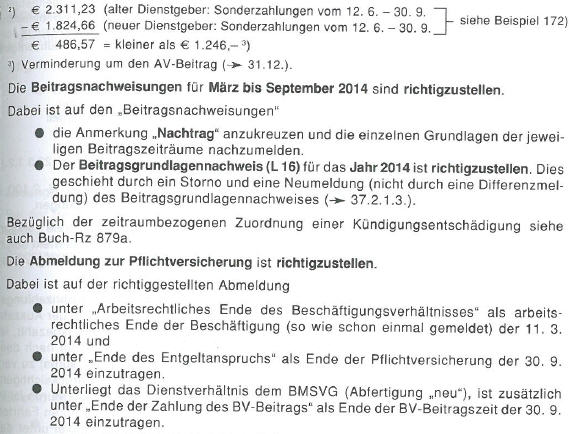

SV:

Anmerkung LHR: Die LHR Personalverrechnung

erstellt alle ELDA Meldungen automatisch und richtig, wenn Sie diese Anleitung

befolgen.

Anmerkung LHR: Die LHR Personalverrechnung

erstellt alle ELDA Meldungen automatisch und richtig, wenn Sie diese Anleitung

befolgen.

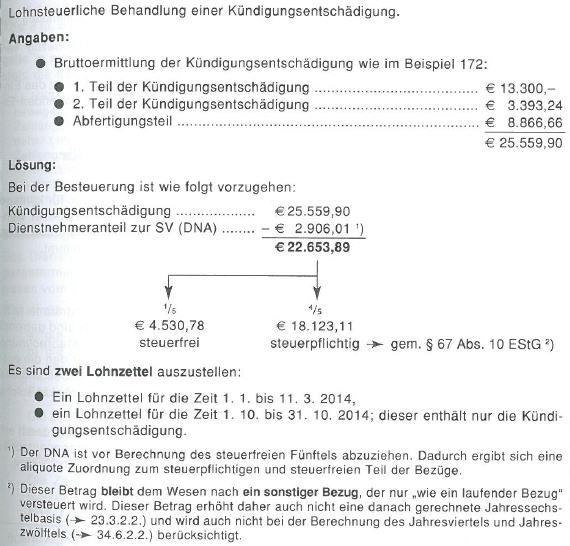

LSt:

Geben Sie in der Maske Eintrittsdaten den begründeten vorzeitigen Austritt per 11.03.2014 und Ende Kündigungsentschädigung per 30.09.2014 ein.

Behandlung der Sozialversicherung:

Im diesem Beispiel aus dem

Ortner sind die Anteile der Kündigungsentschädigung auf die Weiterversicherungsmonate

aufgeteilt. Wenn diese gleichmäßig auf die Weiterversicherungsmonate aufgeteilt

wären, können Sie in einer Testfirma die Kündigungsentschädigung wie eine

Urlaubsersatzleistung eingeben, und die SV-Lohnarten aus den Weiterversicherungsmonaten

einfach abschreiben.

Im diesem Beispiel aus dem

Ortner sind die Anteile der Kündigungsentschädigung auf die Weiterversicherungsmonate

aufgeteilt. Wenn diese gleichmäßig auf die Weiterversicherungsmonate aufgeteilt

wären, können Sie in einer Testfirma die Kündigungsentschädigung wie eine

Urlaubsersatzleistung eingeben, und die SV-Lohnarten aus den Weiterversicherungsmonaten

einfach abschreiben.

Behandlung der Sozialversicherung: für den

Zeitraum vom 12.03.2014 bis 30.09.2014:

Laufende Bezüge:

Teilen Sie dazu die SV-Bemessung und den SV-Beitrag laufend auf den Zeitraum

von 12.03.2014 bis 30.09.2014 auf:

1. Teil (12.3. - 11.6.) SV-Bemessung 11.400,--, SV-Beitrag 2.059,98 für

92 Tage = SV-Beitrag 22,391 pro Tag

|

Monat |

03.2014 |

04.2014 |

05.2014 |

06.2014 |

|

Tage |

20 |

30 |

31 |

11 |

|

SV-Bemessung (11.400 / 92 * Tage im Monat) |

2.478,26 |

3.717,39 |

3.841,30 |

1.363,04 |

|

SV-Beitrag (2.059,98 / 92 * Tage) |

447,82 |

671,73 |

694,12 |

246,30 |

2. Teil (12.6. - 30.6.) SV-Bemessung 506,67,

SV-Beitrag 91,56

|

Monat |

03.2014 |

04.2014 |

05.2014 |

06.2014 |

|

Tage |

|

|

|

19 |

|

SV-Bemessung (506,67) |

|

|

|

506,67 |

|

SV-Beitrag (91,56) |

|

|

|

91,56 |

2. Teil (1.7. - 30.9.) SV-Bemessung 2.400,--,

SV-Beitrag 361,68 für 92 Tage = SV-Beitrag 3,9313 pro Tag

|

Monat |

07.2014 |

08.2014 |

09.2014 |

|

|

Tage |

31 |

31 |

30 |

|

|

SV-Bemessung (2.400 / 92 * Tage im Monat) |

808,70 |

808,70 |

782,61 |

|

|

SV-Beitrag (361,68 / 92 * Tage) |

121,87 |

121,87 |

117,94 |

|

Die SV-Bemessung laufend geben Sie für jedes

Monat mit der 3. Lohnart "Kündigungs.Entsch. SV-Bem. lfd." ein,

im 03.2014: 2478,26, im 04.2014: 3717,39, im 05.2014:

3841,30 usw..

Den SV-Beitrag laufend - die Summe der SV, die auf die Weiterversicherungsmonate

anfällt - geben Sie für das Austrittsmonat mit der 5. Lohnarten "SV-DN-Anteil

laufender Bezug -" ein, im 03.2014:

Feld Einheiten: 11828,41 (=> Summe der SV-Bem. lfd. für die Monate

04.2014 bis 09.2014) , Feld Betrag: 2065,39 (=> Summe der SV lfd. für

die Monate 04.2014 bis 09.2014).

Den SV-Beitrag laufend geben Sie für jedes Monat mit der 4. Lohnart "SV-DN-Anteil

laufender Bezug +" ein, im 04.2014:

671,73 , im 05.2014: .694,12 usw.

Sonstige Bezüge:

Sämtliche anlässlich der Beendigung des Dienstverhältnisses gebührenden

aliquoten Sonderzahlungen - also

auch jene Teile, die auf die Kündigungsentschädigung entfallen - sind

immer in dem Monat zu berücksichtigen, in dem sie arbeitsrechtlich

fällig werden.

1. Teil (12.3. - 11.6.) SV-Bemessung 1.900,--, SV-Beitrag 324,33

|

Monat |

03.2014 |

|

SV-Bemessung |

1.900,00 |

|

SV-Beitrag |

324,33 |

2. Teil (12.6. - 30.9.) SV-Bemessung 486,57,

SV-Beitrag 68,46

|

Monat |

03.2014 |

|

SV-Bemessung |

486,57 |

|

SV-Beitrag |

68,46 (Dieser Beitrag wurde mit 14,07% aufgrund der AV-Staffelung gerechnet) |

Die SV-Bemessung SZ geben Sie für 03.2014

der 6. Lohnart "Kündigungs. Entsch. SV-Bem. SZ" ein.

Den SV-Beitrag SZ geben Sie 03.2014 mit der 7. Lohnart "SV-DN-Anteil

SZ +" ein.

Da es im 03.2014 bei den sonstigen

Bezügen zwei verschiedene Bemessungen mit verschiedenem Prozentsätzen

gibt, die aufgrund der AV-Staffelung entstehen, geben Sie in der Lohnartenzuordnung

bei der Bemessungslohnart im Feld "SV-KZ" den Beitragssatz für

die AV.

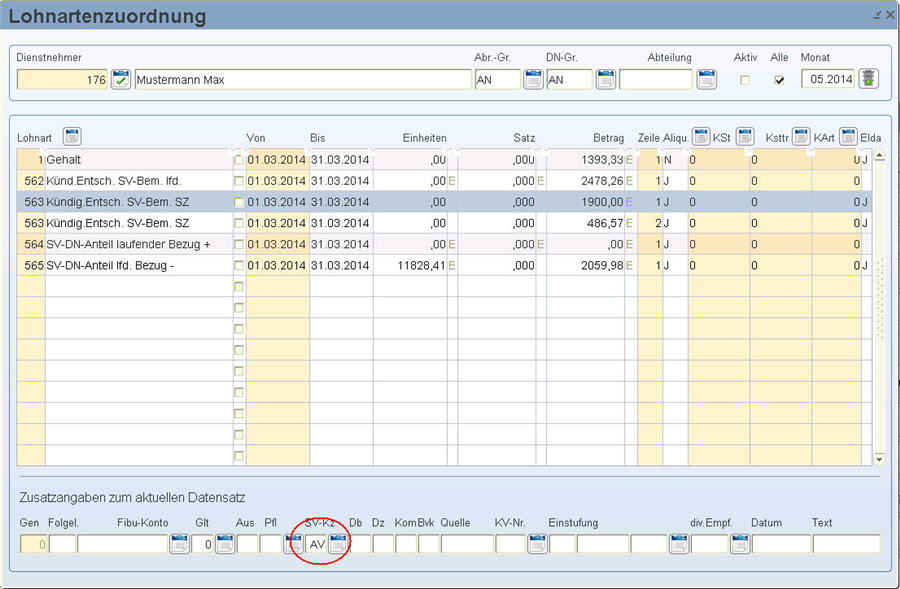

Bei der Lohnart "Kündigungs. Entsch. SV-Bem. SZ" mit 1.900,00

geben Sie im Feld "SV-KZ" "AV"

ein.

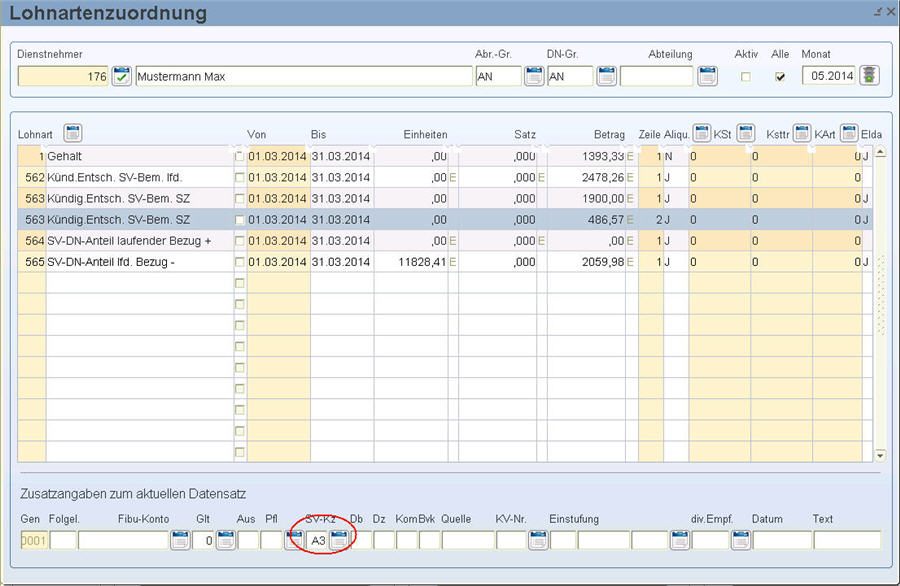

Bei der Lohnart "Kündigungs. Entsch. SV-Bem. SZ" mit 486,57 geben

Sie im Feld "SV-KZ" "A3"

ein.

In diesem Beispiel ist das die Lohnart 563:

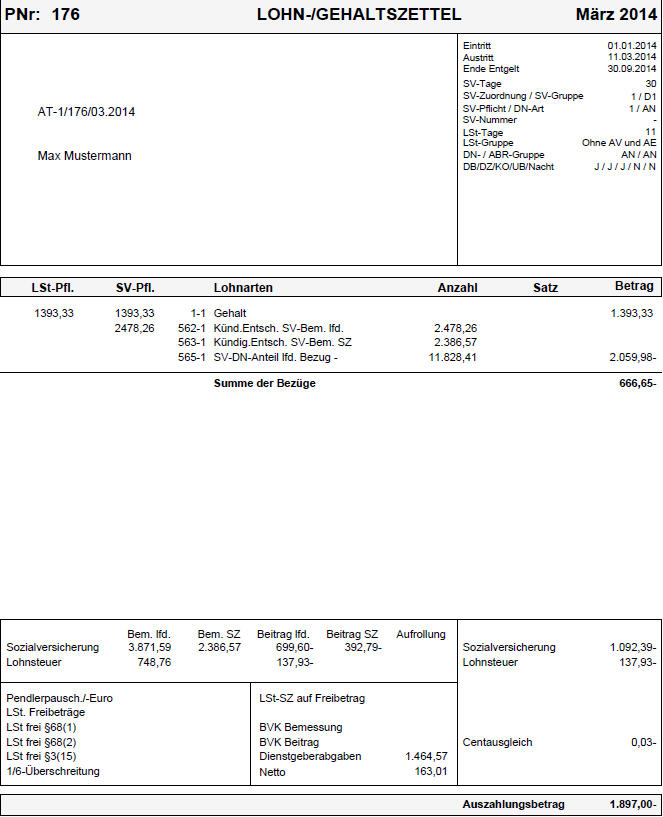

Hier sehen Sie den

Lohn-/Gehaltszettel für 03.2014

Auf diesem ist ersichtlich, dass der Dienstnehmer in Summe an SV laufend

bezahlt hat:

|

Lohnarten |

SV-Bemessung |

SV-Prozentsatz |

SV-Beitrag |

|

Gehalt, Lohnart 1 |

1.393,33 |

18,07% |

251,77 |

|

Kündigungsentschädigung, Lohnart 562, |

2.478,26 |

18,07% |

447,82 |

|

Zwischensumme |

3.871,59 |

|

699,60 |

|

SV-DN-Anteil lfd. Bezug -, Lohnart 565 |

11.828,41 |

18,07% |

2.059,98- |

Auszahlung der Kündigungsentschädigung und Behandlung

der Lohnsteuer im 10.2014:

1. Geben Sie die Lohnart Kündigungsentschädigung brutto mit 25.559,90

ein.

2. Geben Sie die Lohnart Kündigungs. Entsch. SV für LSt mit 2.906,01

ein.

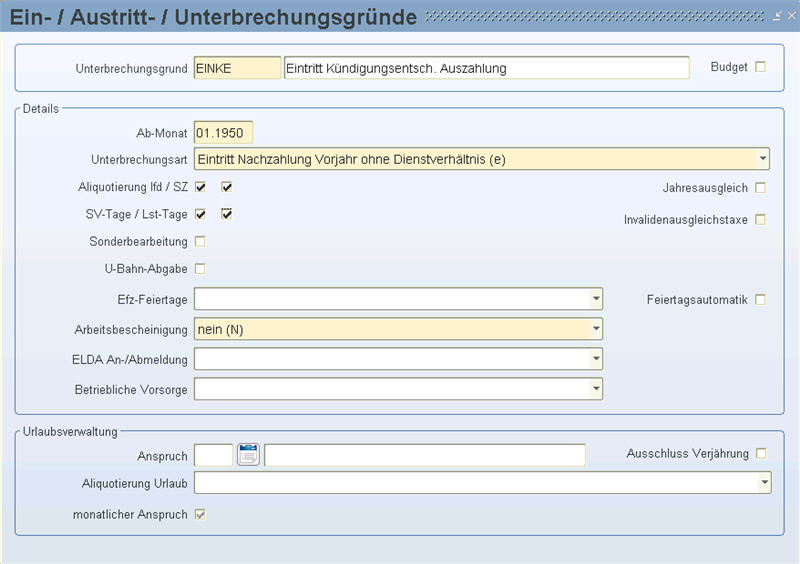

Um

den Lohnzettel Finanz Teil für

10.2014 zu erhalten, benötigen Sie in der Eintrittsmaske einen "Eintritt

für Kündigungsentschädigung Auszahlung" per

1.10.2014 und einen "Austritt für Kündigungsentschädigung"

per 31.10.2014. So kann der Lohnzettel

Finanz Teil den richtigen Zeitraum ausgeben. Diese legen Sie zuvor unter

Stammdatenmenü/Allgemein/Ein-/Austritts-/Unterbrechungsgründe

wie folgt an:

Diese Unterbrechungsgründe

dürfen nicht die Unterbrechungsgründe

für die Nachzahlung aus Vorjahr sein (Unterbrechungsgründe: "EINNZ"

und "AUSNZ"), die im Firmenparameter auf der Seite 3 eingetragen

sind, da sie ansonsten vom Abrechnungsprogramm immer wieder gelöscht werden!

Diese Unterbrechungsgründe

dürfen nicht die Unterbrechungsgründe

für die Nachzahlung aus Vorjahr sein (Unterbrechungsgründe: "EINNZ"

und "AUSNZ"), die im Firmenparameter auf der Seite 3 eingetragen

sind, da sie ansonsten vom Abrechnungsprogramm immer wieder gelöscht werden!

Rechnen Sie danach den Dienstnehmer für 10.2014 ab.

Übermitteln Sie die, durch eine Echtabrechnung entstandenen ELDA-Meldungen (Abmeldung, Lohnzettel SV und Finanz).

Falls der oben angeführte Dienstnehmer im Beispiel zusätzlich eine Urlaubsersatzleistung erhält, gehen sie wie folgt vor:

1. Legen Sie in einer Testfirma einen Dienstnehmer an.

2. Geben Sie ihm einen Austritt per 30.09. (=> an dieses Datum wird die Urlaubsersatzleistung "dran gehängt") und die Urlaubsersatzleistung. Nach einer Abrechnung setzt das Programm das "Ende Entgeltanspruch" Datum in der Eintrittsmaske.

3. In der Echtfirma geben Sie die Urlaubsersatzleistungslohnarten so ein, wie sie in der Testfirma beim Testdienstnehmer berechnet wurden. Geben Sie auch die SV-Tage und das "Ende Entgeltanspruch" Datum händisch ein.

4. Übermitteln sie die, durch eine Echtabrechnung entstandenen ELDA-Meldungen.